Czy da się uruchomić działający proces wnioskowania o kredyt w 2 tygodnie? Udowadniamy, że tak. Dla banku SGB i Banków Spółdzielczych zdigitalizowaliśmy proces Bezpieczny Kredyt 2%, który został w Polsce uruchomiony w lipcu 2023 przez Ministerstwo Rozwoju i Technologii. Aby to osiągnąć w tak krótkim czasie, wykorzystaliśmy potencjał low-code.

Tło projektu

Bezpieczny Kredyt 2% to rządowy projekt kredytu hipotecznego na preferencyjnych warunkach, dzięki któremu młode osoby w Polsce będą miały większe szanse na własny dom czy pierwsze mieszkanie. Aby uzyskać kredyt, przynajmniej jeden wnioskodawca musi być poniżej 45. roku życia. Kredytobiorcom przez 10 lat od uzyskania kredytu przysługuje dopłata do niego – dzięki czemu wysokość rat będzie niższa. Bank SGB i Banki Spółdzielcze należą do banków w Polsce, w których o taki kredyt można wnioskować. Docelowo będą to następujące banki: Bank PKO BP, Bank Pekao S.A., Alior Bank, Santander Bank, Bank Ochrony Środowiska (BOŚ), Bank Polskiej Spółdzielczości, VeloBank, SGB Bank S.A., Bank BPS.

Dlaczego bank zdecydował się właśnie na nas?

Z bankiem SGB i Bankami Spółdzielczymi pracujemy od roku 2016. Do tej pory realizowaliśmy lub realizujemy już wspólnie liczne projekty takie jak:

- proces Lokata Mobilna Online (w tym integracja z aplikacją mobilną),

- kredyt gotówkowy online w bankowości internetowej i mobilnej,

- czy inne procesy rządowe, jak np. 500+.

Ten projekt był więc naturalną konsekwencją poprzednich, z których bank był zadowolony.

Wyzwanie

Największym wyzwaniem w tym projekcie było dostarczenie wyników w krótkim terminie. Podczas gdy my działaliśmy nad procesem, bank wypracowywał ustalenia biznesowe z BGK.

Cel

Jak najszybsze uruchomienie procesu, by umożliwić sprzedaż kredytu. Bez naszego procesu bank musiałby korzystać z papierowych formularzy i ręcznie zarządzać aktualizacją informacji w BGK.

Rozwiązanie

- Szybka adaptacja 2 formularzy papierowych dzięki Eximee Low-Code Platform (wniosku o udzielenie kredytu oraz formularz danych klienta)

- Podejście do budowy procesu w duchu Minimum Viable Product, czyli z założeniem, że jak najszybciej uruchamiamy pierwszą wersję procesu z minimum potrzebnych funkcji.

Wykorzystane moduły Eximee

- Process Development Tools

- Business Applications

- Front-end Designer

- Forms

Jak podeszliśmy do tego projektu?

Zaczęliśmy od analizy wspomnianych formularzy papierowych i przeprojektowania ich pod kątem kanałów cyfrowych. Wynika to z tego, że wnioski cyfrowe mają zupełnie inną mechanikę niż papierowe, możemy tu wprowadzić elementy warunkowania, dynamiczne formularze. Pracowaliśmy na Miro.

Nasze działania zaowocowały oprymalizacją wniosków, choć nie obyło się bez wyzwań. Po zaprojektowaniu pierwszych wersji formularzy otrzymaliśmy informacje o zmianach wprowadzonych przez regulatora np. w zakresie słowników wniosku. Musieliśmy szybko reagować, ale dzięki platformie Eximee umożliwiającej standaryzację i reużywalność komponentów, nie spowodowało to opóźnień.

Proces w wersji MVP

W przypadku zespołu Eximee, najczęstszym podejściem jest praca nad Minimum Viable Product, czy – jak powinniśmy powiedzieć w tym przypadku – Process. Chodzi o to, by opublikować proces end-to-end, który później będzie można rozbudowywać o dodatkowe integracje czy podprocesy.

Chcemy umożliwiać wnioskowanie / zakup produktów bankowych w jak najkrótszym czasie. W dalszych krokach platforma Eximee pozwala na identyfikację najbardziej problematycznych miejsc w procesie zarówno z perspektywy klienta, jak i banku.

Dzięki takiemu podejściu jesteśmy w stanie szybko i często dostarczać przyrosty procesu na produkcję. Dlatego proces był prosty i przedstawiał się następująco:

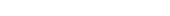

Gotowe elementy interfejsu

Tworzenie formularzy dla klienta nie byłoby tak sprawne, gdyby nie to, że korzystaliśmy z gotowych komponentów oferowanych przez Eximee Front-end Designera. Ustandaryzowane elementy interfejsu można szybko przeciągać w edytorze drag & drop, by złożyć pożądaną całość. Do tego dostosowanie do identyfikacji wizualnej banku, et voilà! – mamy gotowy formularz:

Nastawienie na błyskawiczną pracę i iteracje

Przez 2 tygodnie trwania projektu pracowało 2 low-code developerów. Na ostatniej prostej, przez 2 dni wspierali ich 3 Java developerzy. Od samego początku wraz z bankiem zakładaliśmy, że po otwarciu procesu dla klientów będziemy iteracyjnie wprowadzać kolejne usprawnienia, rozbudowując tym samym MVP.

Korzyści dla banku:

- szybkie udostępnienie produktu BK2% w wersji MVP,

- szybsza obsługa klientów banku,

- mniejsze ryzyko błędów,

- stworzenie podstawy pod późniejsze automatyzacje,

- utrzymanie standardu rynkowego i błyskawiczna odpowiedź na zapotrzebowanie klientów,

- możliwość przetworzenia większej liczby wniosków kredytowych.

Podsumowanie

Digitalizacja procesu w banku SGB jest konkretną bazą pod kolejne usprawnienia. Mogą to być między innymi:

- tymczasowy zapis wniosku z możliwością późniejszego dokończenia formularza / procesu,

- dodanie kalkulatora zintegrowanego z formularzem,

- automatyczna weryfikacja poprawności dokumentów,

- paczkowanie i podpis dokumentów,

- obsługa korespondencji (elektronicznej dystrybucji dokumentów do klientów),

- archiwizacja dokumentów.