- Tło projektu

- Jak podeszliśmy do pracy w tym projekcie?

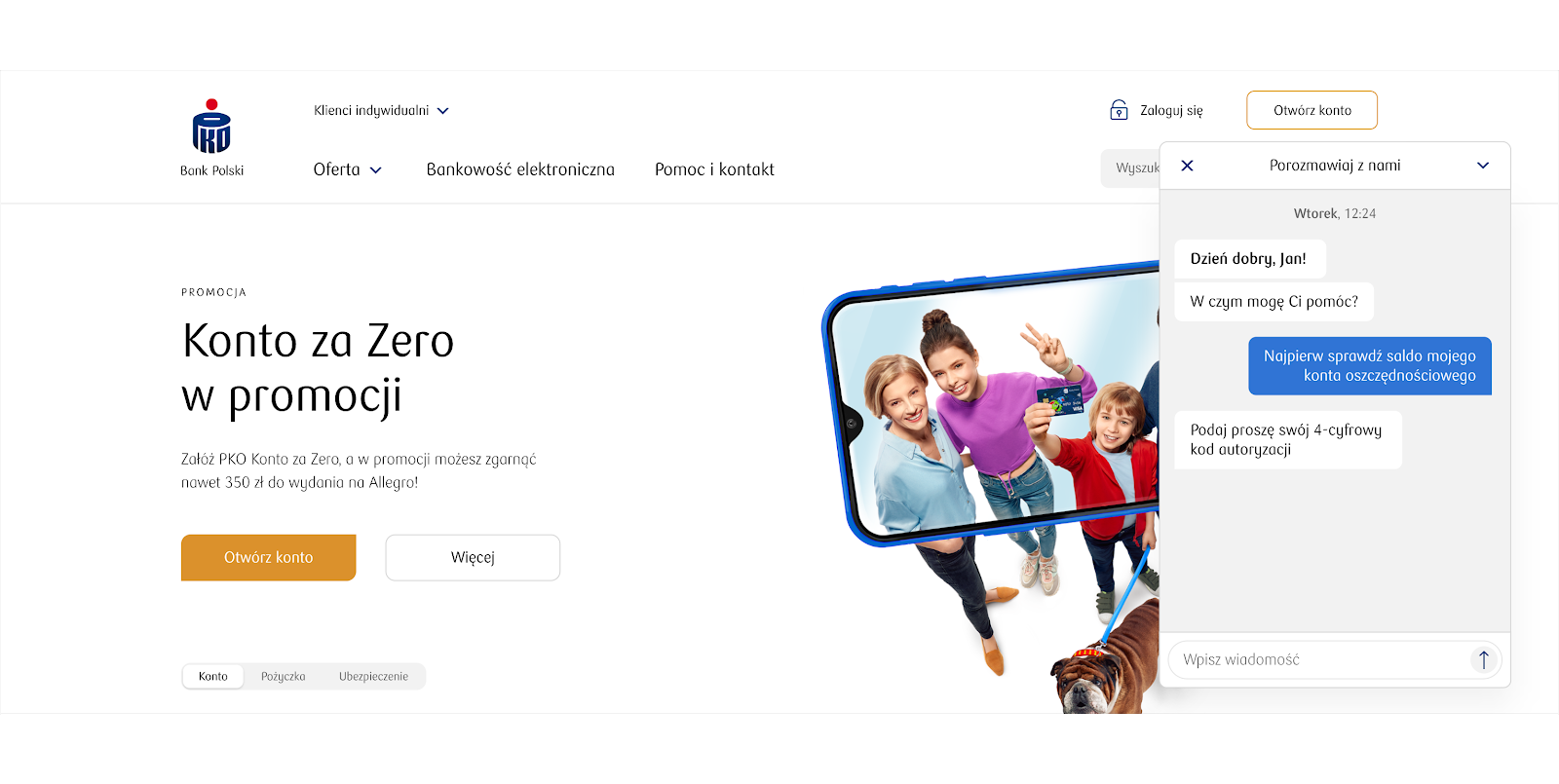

- Etap I: chat na stronie informacyjnej dla klientów niezalogowanych

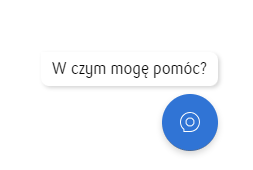

- Etap II: uruchomienie chatu kontekstowo w procesie zakupu kredytu i procesie onboardingowym

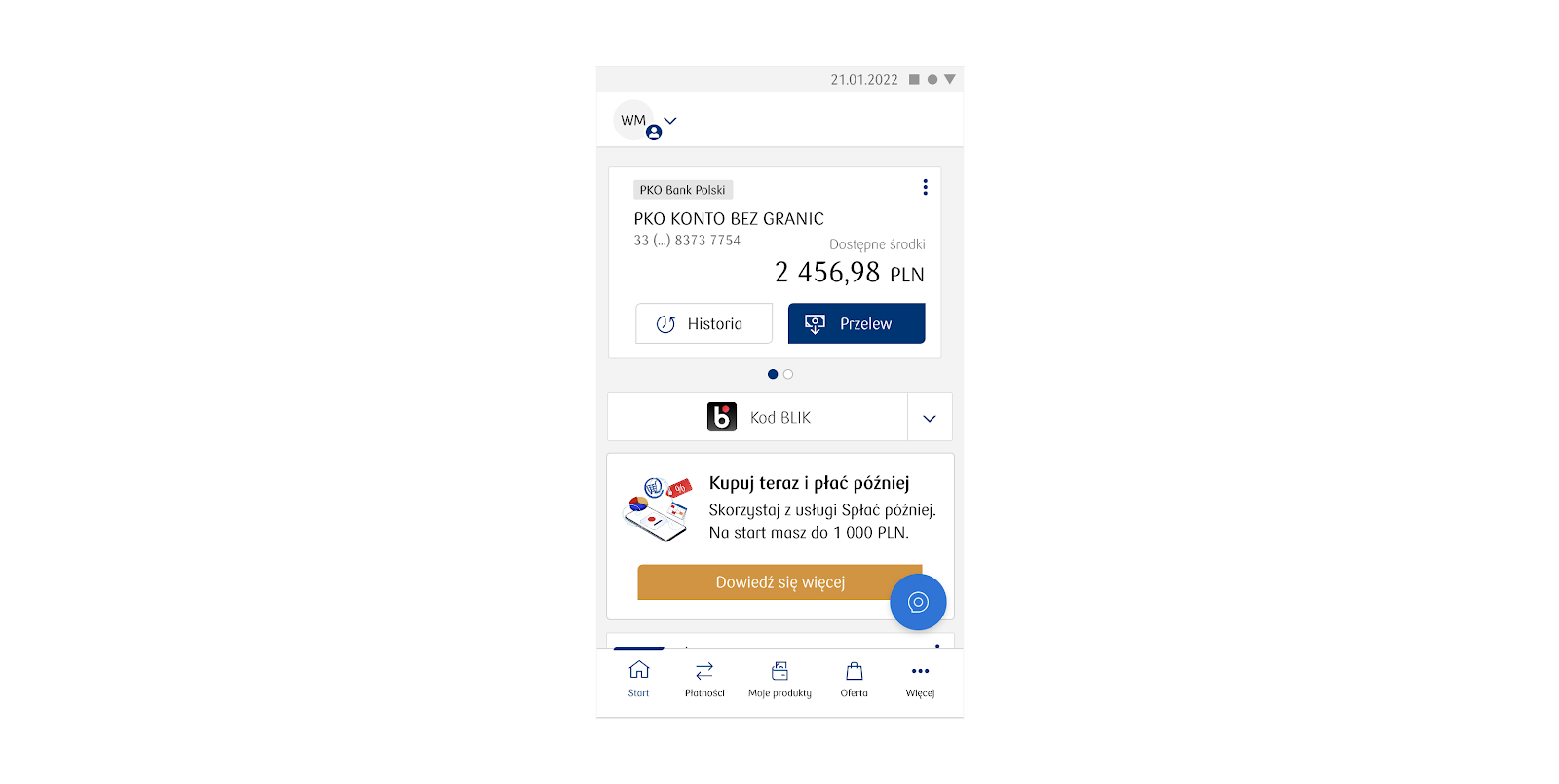

- Etap III: chat dla klientów zalogowanych, bot oraz chat w procesach sprzedażowych

- Z jakimi systemami zintegrowaliśmy Eximee na tym etapie projektu?

- Efekt

Według badania Alior Bank w 2021 prawie połowa Polaków była otwarta na komunikację z wirtualnym asystentem. Pod koniec czerwca 2023 roku polskie banki miały już blisko 15 mln klientów określanych terminem „mobile only” (Puls Biznesu). Coraz większa liczba klientów wybiera kontakt online zamiast osobistego czy nawet telefonicznego. Oznacza to, że banki potrzebują coraz więcej zdalnych kanałów komunikacji z klientami. Nad jednym z takich kanałów – chatem – pracujemy z bankiem PKO.

Kanał ten jest potrzebny, by wyjść naprzeciw potrzebom klientów, a z drugiej strony ograniczyć koszty i odciążyć konsultantów (np. poprzez automatyzację rozmów przebiegających zgodnie z powtarzalnym scenariuszem).

W tej chwili realizujemy już trzeci etap projektu, natomiast w tym case study opisujemy pierwsze dwa etapy prac – chat dla niezalogowanych klientów i uruchomienie chatu kontekstowo w procesie zakupu kredytu i procesie onboardingowym.

Nasz zespół tworzył chat z perspektywy klienta.

Klient: PKO Bank Polski

Czas trwania projektu: od Q1 2023 (pierwszy etap: 4 tygodnie)

Cel biznesowy: umożliwienie klientom banku poruszającym się po stronie informacyjnej nawiązania konwersacji z pracownikiem banku

Liczby w projekcie:

3 etapy współpracy

tylko 4 tygodnie na wdrożenie pierwszego etapu

Tło projektu

Cel

Bankowi zależało na umożliwieniu klientom rozmowy z pracownikami oraz botem bezpośrednio na stronie informacyjnej oraz w trakcie wypełniania wniosków (np. o otwarcie rachunku czy pożyczkę dla nowych klientów).

Istotna była eliminacja punktów tarcia oraz zapewnienie klientom dostępu do informacji dzięki kontaktowi z botem lub agentem banku.

Dodatkowo ważne było, by komponent dało się osadzić w wybranych procesach oraz w serwisie transakcyjnym iPKO.

Bank założył wdrożenie intuicyjnego chatu opartego na machine learning, który odczytuje intencje i kontekstowo reaguje na zachowanie klienta potrzebującego pomocy.

Kluczowe wymagania banku

Bank chciał, aby można było customizować wygląd chatu, gdyż dotychczas wykorzystywana natywna wtyczka ECE nie pozwalała na takie modyfikacje.

Z jednej strony chat miał być niezależny frontendowo w różnych kanałach, a z drugiej strony spójny i zgodny ze style guide banku. Jego głównym zadaniem miała być centralizacja komunikacji. Planowana była jedna implementacja dla info site, systemów wnioskowych, systemu transakcyjnego oraz mobile.

Rozwiązanie

Pokazaliśmy bankowi, że można oddzielać część front-endową od części usługowej. To ważne, gdyby bank miał potrzebę zmienić frontend w którymś z kanałów. Microfrontendowe podejście było naszą przewagą nad konkurencją.

Stworzyliśmy MVP chatu dostępne dla klientów w różnych kontekstach, aby szybko i skutecznie pomagać im rozwiązywać problemy pojawiające się podczas wypełniania wniosków.

Obecnie (Q4 2023) realizujemy kolejny etap prac – bota i chat w procesach sprzedażowych. Dodajemy także chat dla klientów niezalogowanych.

Jak podeszliśmy do pracy w tym projekcie?

Po stronie Eximee w projekcie pracował zespół Gwiezdna Flota dowodzona przez Product Ownera, Piotra Kolińskiego. Zespół po stronie banku składał się z analityka, Product Ownera IT, Product Ownera biznesowego oraz administratorów.

Projekt został podzielony na 3 etapy.

Etap I: chat na stronie informacyjnej dla klientów niezalogowanych

I etap dotyczący wewnętrznego Proof of Concept został zrealizowany w ciągu 4 tygodni. Zakładał udostępnienie chatu na stronie www.pkobp.pl. Przeszedł testy friends and family i w sierpniu 2023 został wdrożony na produkcję.

Etap II: uruchomienie chatu kontekstowo w procesie zakupu kredytu i procesie onboardingowym

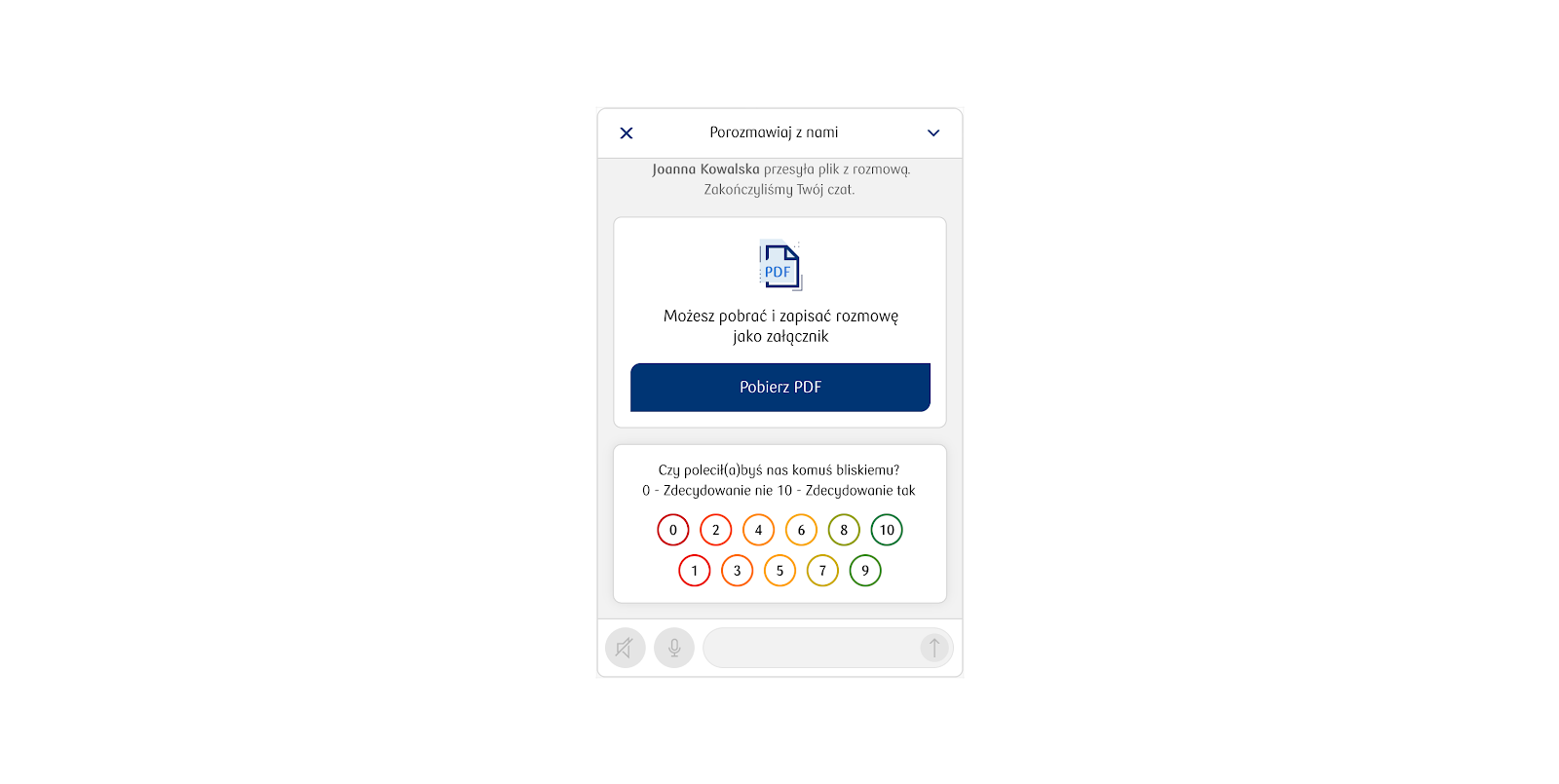

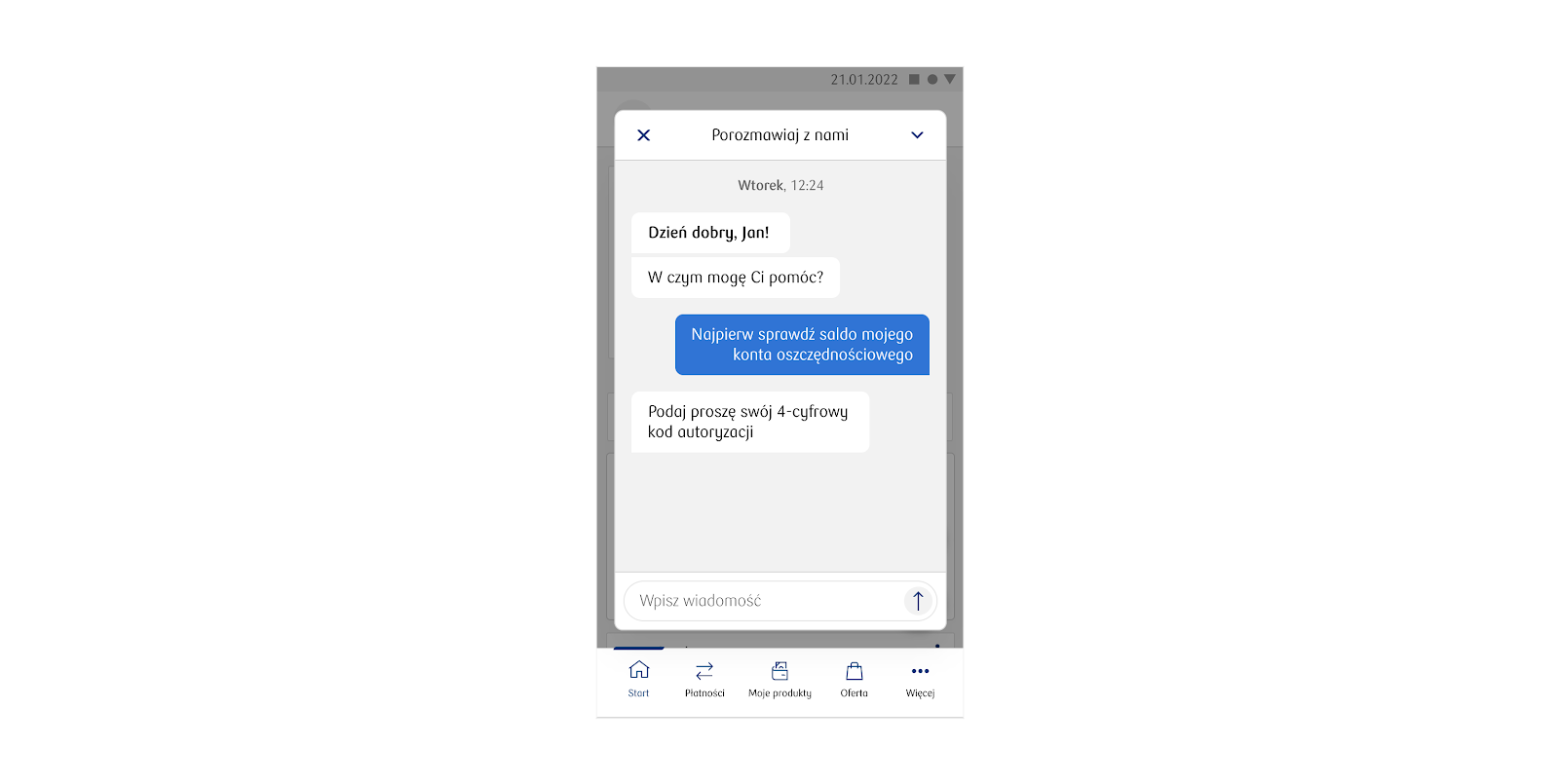

Wdrożyliśmy tzw. active engagement. Oznacza to, że udostępniamy chat użytkownikom, którzy przeszli poza pierwszą stronę wniosku i popełnili w nim określoną liczbę błędów (np. 3). Dopiero momencie, kiedy pojawia się tarcie, chat wyświetla użytkownikowi dymek z pytaniem, czy potrzebuje pomocy:

Chat został osadzony na Eximee w formie web componentu. Oznacza to, że:

- bank ma możliwość uruchomienia chatu na wybranych formularzach stworzonych przy użyciu Eximee dla klientów niezalogowanych,

- może samodzielnie edytować i konfigurować komponenet,

- komponent można aktualizować niezależnie od aplikacji Eximee i systemów bankowych (dzięki temu nie wpływamy na ich dostępność dla klientów).

Projektanci wniosków Eximee mogą definiować warunki prezentowania chatu. Przykładowe triggery dla pojawienia się chatu to:

- czas nieaktywności od wejścia na wniosek,

- czas nieaktywności po interakcji z jakimkolwiek komponentem,

- n-ty powrót na tę samą stronę wniosku,

- liczba interakcji z określonym komponentem.

Rozwiązanie to również zostało przetestowane metodą family and friends. Od sierpnia 2023 jest dostępne dla klientów.

Etap III: chat dla klientów zalogowanych, bot oraz chat w procesach sprzedażowych

Realizowany w Q4 2023. Niebawem podzielimy się case study.

Z jakimi systemami zintegrowaliśmy Eximee na tym etapie projektu?

Web component komunikuje się z dedykowanym backendem utrzymywanym przez bank. Backend jest z kolei spięty z aplikacją chatbota oraz aplikacją Cisco-ECE dla agentów.

Chat osadzony jest na info site (pkobp.pl) oraz procesach Eximee dla prospektów (nowych klientów banku). Zadbaliśmy o integrację chatu z botem zewnętrznego dostawcy opartym o machine learning.

Dodatkowo, aby móc informować klientów o dostępności agentów, zintegrowaliśmy platformę z systemami bankowymi obsługującymi informacje na ten temat.

Efekt

Dzięki wspólnym pracom zespołów Eximee i banku powstał intuicyjny chat interpretujący intencje klienta dzięki wykorzystaniu machine learning. Chat kontekstowo reaguje na zachowanie klienta, który może potrzebować pomocy. Uruchamia się, na przykład, kiedy klient:

- przez 10 sekund jest nieaktywny w formularzu (czas reakcji można konfigurować),

- po raz kolejny wypełnia te same pola na tej samej stronie wniosku,

- trzykrotnie i bez powodzenia wywołuje walidację wniosku (być może uzupełnił jakieś pola błędnie).

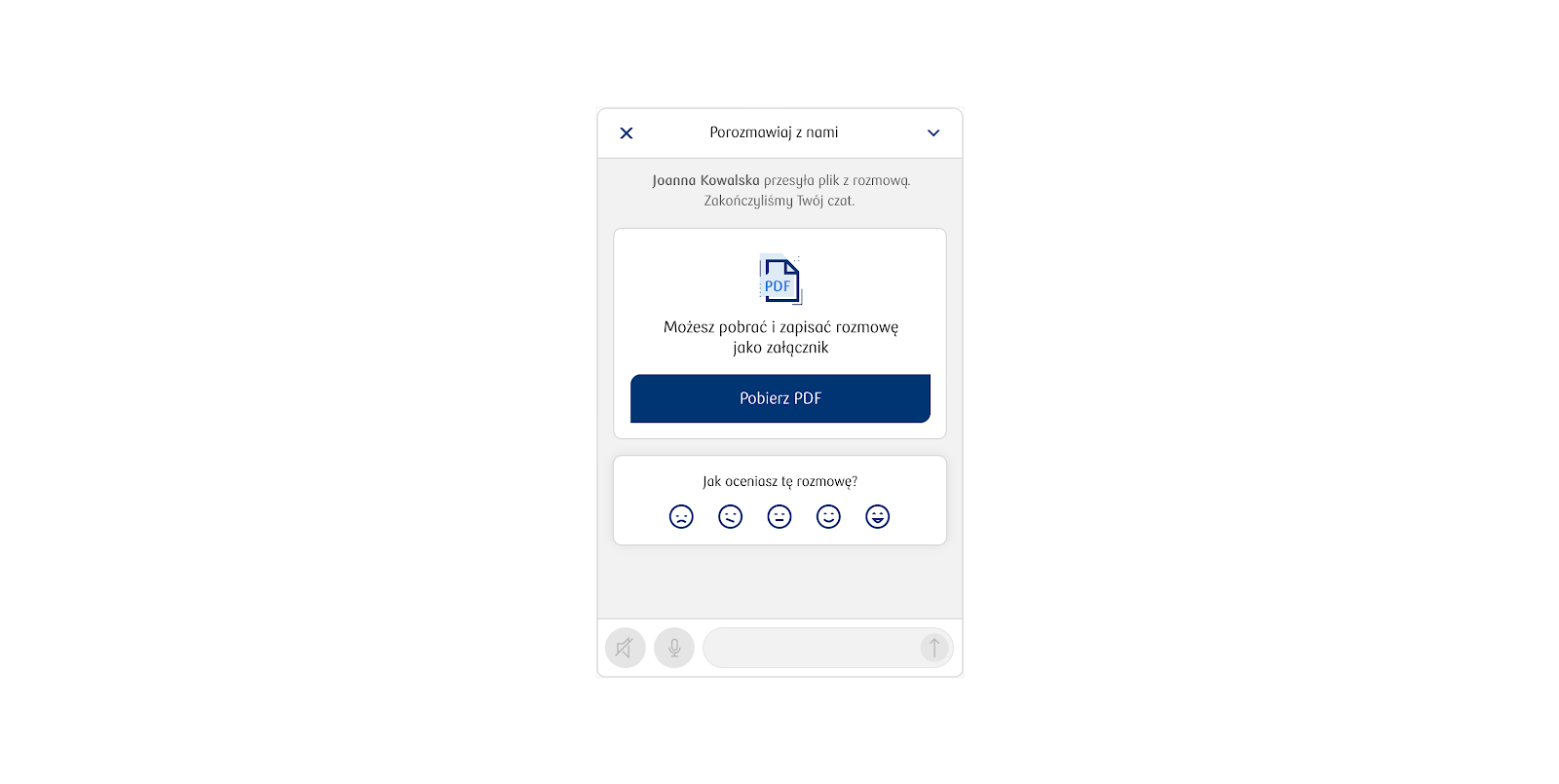

Korzyści dla klientów banku

Chat umożliwia klientom szybki kontakt z pracownikami banku. Jeśli konsultanci są w danym momencie niedostępni, klient może uzupełnić formularz kontaktowy i poprosić o odpowiedź.

Chat daje też możliwość pobrania PDF z zapisem rozmowy i wykorzystania go np. jako załącznik w dalszej komunikacji lub jako notatkę.

Korzyści dla banku

Bank zyskał dodatkowy kanał komunikacji, który pozwala obsługiwać większą liczbę klientów.

Częściowa automatyzacja komunikacji (np. chatbot rozpoczyna rozmowę) oznacza mniejsze nakłady pracy po stronie agentów banku.

Dzięki rozmowie z botem lub agentem klienci są lepiej poinformowani i częściej kończą wypełnianie wniosków. Przekłada się to na zmniejszenie liczby porzuconych formularzy i poprawę konwersji.

Dodatkowo, bank zyskał dzięki chatowi:

- możliwość sprawnego masowego informowania klientów np. o awariach i dzięki temu ograniczenia liczby kontaktów z pracownikami w tej sprawie,

- sposób na zbieranie feedbacku od klientów nt. komunikacji z pracownikami banku i zadowolenia z obsługi.