- Co liczby mówią i jakości obsługi w sektorze bankowym?

- Wnioski, które podkreślają specjaliści z Capgemini

- Od czego zacząć? Co zrobić?

- A co z chat botami, wirtualnymi asystentami, czy grywalizacją?

- Zmiana jest cyklem, a nie skończonym procesem

- Sprawdzony przepis na poprawę Customer Experience w banku

- A na koniec… odzyskuj nawet 22% klientów z utraconych wniosków!

W tym artykule postanowiliśmy przyjrzeć się bliżej jednemu rozdziałowi z raportu firmy Capgemini „World Retail Banking Report 2018”. Raport ten skłania czytelnika do przemyśleń i zastanowienia się nad funkcjonowaniem jego banku pod kątem Customer Experience. Nie sugeruje jednak ostatecznie żadnego rozwiązania możliwego do zastosowania praktycznie od zaraz. Postanowiliśmy sprostać temu zadaniu i przygotowaliśmy krótką receptę, w jaki sposób banki mogą poprawić jakość obsługi klienta i jednocześnie konwersję sprzedażową w kanałach internetowym i mobilnym.

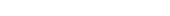

Co liczby mówią i jakości obsługi w sektorze bankowym?

Raport firmy Capgemini wyraźnie wskazuje na wciąż niewielki odsetek klientów, którzy są usatysfakcjonowani z jakości swoich doświadczeń w trakcie kontaktu z bankiem. Tylko około połowy badanych klientów banków określiło swoje doświadczenia z bankowością jako pozytywne. Dokładne liczby zalezą od kanału kontaktu klienta z bankiem. I tak 51,1% osób jest zadowolonych z doświadczeń pobytu w oddziale, 46,9% przy korzystaniu z bankowych aplikacji mobilnych, a 51,7% z bankowości elektronicznej w Internecie.

Klienci banków najbardziej cenią łatwość i wygodę obsługi. Powyższa odpowiedź została najczęściej udzielona w przypadku pytania o czynnik, który powoduje, że będą chcieć zostać przy współpracy z aktualnym ich bankiem przez kolejny rok (56,7%), a także w pytaniu o czynnik, który klienci rozpatrują przy wyborze nowego banku (47,3%).

Innym istotnym czynnikiem budującym pozytywne Customer Experience jest personalizacja obsługi klienta. Okazuje się bowiem, że klienci, którzy doświadczają personalizacji obsługi klienta, są bardziej zadowoleni z obsługi (49,1% klientów jest zadowolonych), niż w przypadku klientów, których banki nie personalizują obsługi (tylko 39,5% zadowolonych klientów). Porównując te liczby między sobą, okazuje się, że personalizacja obsługi przyczynia się do wzrostu ilości zadowolonych klientów o blisko 25%.

Wnioski, które podkreślają specjaliści z Capgemini

Eksperci z firmy Capgemini podkreślają, że oczekiwania klientów banków w zakresie Customer Experience są bardzo wysokie i wyniesione z doświadczeń z innych branż. Nie dziwi więc fakt, że banki inwestują dużo wysiłku i pieniędzy, aby sprostać wymaganiom klientów. W raporcie wymienionych jest kilka przykładów tego typu inwestycji konkretnych banków, w rozwiązania typu chatboty ze sztuczną inteligencją, czy też wykorzystanie grywalizacji. Mimo wielu istniejących na światowym rynku bankowym rozwiązań tego typu, inwestycje w technologie obsługi klienta nie zwracają się bankom pod postacią wysokiego poziomu Customer Experience.

Specjaliści Capgemini przestrzegają, że taki stan rzeczy jest wynikiem niewłaściwej alokacji inwestycji. Okazuje się bowiem, że banki zbytnią uwag poświęcają usprawnieniu swoich interfejsów typu front-end, które są widoczne w pierwszej linii kontaktu klienta z bankiem, zapominając jednocześnie o back-endowych procesach obsługi klienta. To są właśnie miejsca, na których powinny się w tym momencie skupić banki – budowa i optymalizacja procesów, które mają wpływ na Customer Journey i obsługę klienta.

Kluczem jest więc podejście bardziej zorientowane na kompleksową obsługę klienta, które zintegruje front-end, z którym spotyka się klient na pierwszy rzut oka, z back-endem obsługi procesów. Aby udowodnić, że takie działanie przynosi wymierny efekt, specjaliści Capgemini posłużyli się przykładami firm, które zdołały przerwać status-quo w swoich branżach i zbudować doświadczenie klienta na nowo. Choć Amazon, Uber, czy Netflix nie wynalazły koła na nowo, to w sposób zauważalny i niecodzienny zmieniły jakość obsługi klienta.

Od czego zacząć? Co zrobić?

Lektura raportu Capgemini „World Retail Banking Report 2018” nie przynosi jednak czytelnikowi żadnych rozwiązań tego stanu rzeczy – bo nie może. Raport musi być obiektywny i nie może być związany z żadnym dostawcą technologii, gdyż przestałby być ceniony w świecie bankowości. Jednak my, jako firma Consdata, możemy sobie pozwolić na odrobinę mniej obiektywizmu, poparteg doświadczeniami wyniesionymi z jednego z najbardziej technologicznie zaawansowanych rynków bankowych na świecie – z Polski.

Zastanów się, w którym miejscu bankowości internetowej czy mobilnej dokonujesz sprzedaży, czy też dosprzedaży nowych produktów, czyli wpływasz na realne przychodu Twojego banku. Są to wnioski, które klient wypełnia, aplikując o nowy produkt bankowy. Nawet jeśli pracownicy banku wykonają fantastyczną pracę poprzez segmentację klienta, stworzenie dedykowanej oferty opartej m.in. o scoring kredytowy, a także odpowiednie zakomunikowanie i zareklamowanie tej oferty klientowi, klient ostatecznie zostaje skierowany do wniosku, który należy wypełnić. W pierwszej kolejności powinieneś więc skupić się na elemencie, który nie tylko zapewni doskonały poziom Customer Experience, ale jeszcze przy tym wpłynie na wynik finansowy banku.

A co z chat botami, wirtualnymi asystentami, czy grywalizacją?

Owszem, gdyby tego typu nowości technologiczne nie były istotne, to globalne banki wymienione w raporcie Capgemini nie inwestowałyby w nie. Jednak technologie te w większości przypadków nie stanowią front-endu sprzedażowego i nie wpływają na procesy back-endowe, o których wspominają eksperci. Zdecydowanie prościej i z większym efektem można na te procesy wpłynąć poprzez odpowiednie dostosowanie wniosków o produkty bankowe. A to konwersja z wniosku powinna Cię najbardziej interesować. Zadowolony klient to klient, który potrafi sprawnie wypełnić wniosek o produkt bankowy, otrzymując jednocześnie możliwość personalizacji usług bankowych.

Zmiana jest cyklem, a nie skończonym procesem

Przed rozpoczęciem zmian poprawiających CX i UX Twoich wniosków omówmy podejście do samej pracy nad nimi. Z doświadczenia w pracy z największymi bankami w Polsce możemy powiedzieć, że świetnie sprawca się w tym celu Cykl Deminga. Polega on w istocie na nieustannym doskonaleniu procesów w ramach zamkniętego koła, składającego się z 4 etapów: Plan – Do – Check – Act. (Zaplanuj – Wykonaj – Sprawdź – Popraw). Uświadomienie sobie, że proces zmian nie jest skończony, a ciągły, pozwala nieustannie szukać możliwości do zmiany i poprawy, a tym samym kreuje przewagi konkurencyjne.

Sprawdzony przepis na poprawę Customer Experience w banku

PLAN

1. Wybierz i zaplanuj kanały

Zdecyduj, o jakie produkty Twoi klienci będą mogli wnioskować samodzielnie i w których kanałach. Zaplanuj, jak ma funkcjonować w Twoim banku idea omnichannel.DO

2. Zaprojektuj elastyczne wnioski dostępne w każdym kanale

Jeśli chcesz dostarczyć Twoim klientom prawdziwe odczucie omnichannel, powinieneś mieć ku temu technologiczne podstawy. Jednym z takich filarów jest narzędzie do tworzenia elastycznych wniosków, które można jednocześnie publikować w wielu kanałach (np. strona internetowa, aplikacja mobilna i backend dostępny dla call center).

3. Daj klientowi wybór i wolność

Udostępnij swoim klientom możliwość przerwania i zapisania wniosku w każdym momencie jego wypełniania. Pozwól do niego powrócić, korzystając z innego urządzenia, czy nawet przez call center. Niech klient będzie Panem swojego losu i sam zdecyduje, jak dokończy wypełniać wniosek.

CHECK

4. Badaj wszystko, co tylko możliwe

Sprawdzaj na bieżąco, jak klienci wypełniają twoje wnioski. Diagnozuj wąskie gardła oraz elementy, które wstrzymują klientów przed finalizacją wniosku, czy nawet powodują porzucenie wniosku. Przykłady takich działań i Success Story naszego Klienta mBank opisaliśmy w oddzielnym artykule o analizie danych przy dbaniu o Customer Experience.

ACT

5. Wprowadzaj zmiany

Jak tylko zidentyfikujesz miejsca do poprawy – działaj! Wprowadzaj zmiany natychmiastowo lub badaj ich wpływ przez Testy A/B. Doskonałym przykładem takiego podejścia jest wspomniany wyżej mBank i ich Success Story.

A na koniec… odzyskuj nawet 22% klientów z utraconych wniosków!

Tak to prawda! Jeden z naszych artykułów poświęciliśmy opisaniu metody odzyskiwania utraconych klientów (artykuł dostępny w wersji angielskiej). Opisana metoda zwiększania konwersji z wniosków bankowości elektronicznej działa nie tylko u naszych Klientów, ale również znajduje swoje globalne potwierdzenie. Czerp z doświadczeń innych i zwiększaj przychody swojego banku.

FAQ

Jak banki mogą poprawić Customer Experience (CX)?

Banki mogą poprawić Customer Experience (CX) poprzez wprowadzenie elastycznych wniosków dostępnych w wielu kanałach, takich jak bankowość internetowa, mobilna i call center. Personalizacja obsługi klienta jest kluczowym czynnikiem, który wpływa na satysfakcję klientów – zwiększa liczbę zadowolonych klientów nawet o 25%. Ważnym elementem jest także optymalizacja procesów back-endowych, które wspierają płynną i spójną obsługę klientów.

Jak Cykl Deminga może pomóc bankom w poprawie Customer Experience?Cykl Deminga (Plan, Do, Check, Act) to strategia ciągłego doskonalenia procesów, która może pomóc bankom w optymalizacji CX. Regularne badanie i optymalizacja procesów wnioskowania o produkty bankowe pozwala bankom na poprawę jakości obsługi oraz zwiększenie konwersji sprzedażowej. Banki mogą stale wprowadzać ulepszenia, aby lepiej dostosować się do potrzeb klientów.