- 1. Osadzanie rozwiązań tworzonych low-codowo w aplikacjach natywnych

- 2. Multikanałowość – wdrażanie rozwiązań tworzonych low-codowo w wielu kanałach technologicznych

- 3. Omnichannel – integrowanie kanałów i orkiestracja obsługi klienta

- 4. Automatyzacja procesów i personalizacja oferty

- 5. Utrzymywalność, skalowalność i monitorowanie aplikacji biznesowych tworzonych low-codowo

- 6. Bezpieczeństwo i stabilność

- Doświadczenie i specjalizacja dostawcy platformy kluczem do efektywnego wykorzystania low-code w bankowości

Jedną z najczęściej wymienianych zalet low-code jest szybki i tańszy development aplikacji, przez co w środowisku programistycznym technologia ta jest głównie kojarzona z testowaniem pomysłów biznesowych, tworzeniem MVP i rozwiązań na wewnętrzny użytek organizacji. Tymczasem zaawansowane platformy low-code umożliwiają tworzenie aplikacji klasy enterprise, które w niczym nie ustępują tym rozwijanym w sposób tradycyjny i mogą być z powodzeniem udostępniane użytkownikom końcowym.

Wiążą się z tym jednak pewne wyzwania. W kontekście bankowości większość tych wyzwań wynika z potrzeb i oczekiwań klientów, które kształtują trendy. Inne mają związek z potrzebami samych banków, dotyczącymi między innymi wpasowania w ekosystem banku, utrzymywalności i skalowalności tworzonych rozwiązań oraz zapewnienia zgodności z wymaganiami prawnymi. Ważne jest również odpowiednie dobranie dostawców platform, którzy specjalizują się w integracyjnych procesach, logice systemów backendowych oraz wsparciu w generowaniu aplikacji biznesowych.

W niniejszym artykule omówimy najważniejsze wyzwania związane z niskokodowym tworzeniem rozwiązań udostępnianych klientom i podpowiemy, jakie wymagania banki powinny stawiać przed platformą low-code, aby sobie z tymi wyzwaniami poradzić.

1. Osadzanie rozwiązań tworzonych low-codowo w aplikacjach natywnych

Klienci oczekują przede wszystkim intuicyjnego interfejsu i łatwości korzystania z aplikacji bankowych. Pierwsze wyzwanie dotyczy więc osadzania elementów rozwijanych low-codowo w aplikacjach tworzonych z wykorzystaniem tradycyjnego programowania, a konkretnie zapewnienia spójności UI/UX oraz pełnej funkcjonalności.

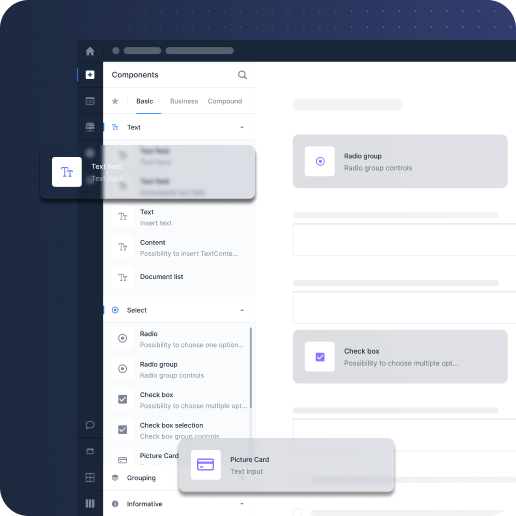

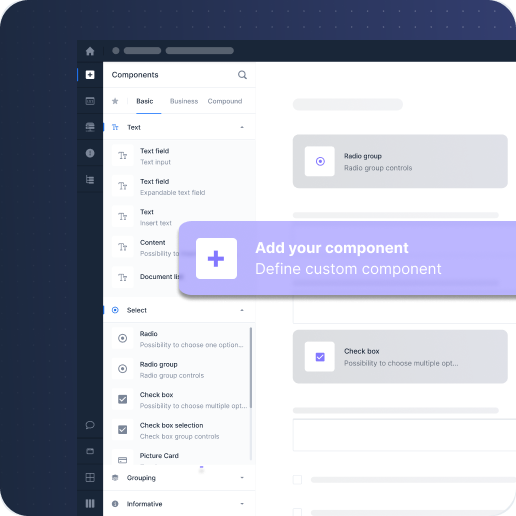

Platforma low-code powinna zapewnić nie tylko bibliotekę gotowych komponentów front endu, ale również możliwość dostosowania wyglądu i mechanizmu działania tych komponentów tak, aby rozwiązania oparte na niskim kodzie były spójne z natywnymi rozwiązaniami zastosowanymi w danej aplikacji.

Komponenty stosowane w aplikacjach przeglądarkowych często nie sprawdzają się w aplikacjach mobilnych (np. ze względu na mniejszy ekran i obsługę palcem). Platforma low-code musi więc umożliwiać zastępowanie ich komponentami bardziej odpowiednimi dla specyfiki aplikacji mobilnej.

Równie ważny jest framework, który opierając się na style guide, definiuje standardy zapewniające spójność stylistyczną i funkcjonalną rozwiązań. Framework zapewnia klarowne wytyczne dla low-code developerów, dotyczące konfiguracji komponentów oraz osadzania ich w istniejących aplikacjach.

Idealnie jeśli platforma umożliwia integrację, w ramach której można jednorazowo dostosować UI/UX oraz zapewnić bezpieczeństwo i zgodność technologiczną. Dzięki temu,przy tworzeniu kolejnych lub modyfikacji istniejących aplikacjach biznesowych nie ma konieczności zajmowania się tymi aspektami ponownie.

Ponadto platforma low-code powinna gwarantować możliwość rozszerzenia interfejsu użytkownika zgodnie z potrzebami biznesowymi banku. Może to być na przykład ankieta SFCS lub komponent pozwalający klientom wybrać grafikę, która znajdzie się na karcie płatniczej. Oznacza to, że platforma musi umożliwiać zespołom low-code samodzielne tworzenie specyficznych komponentów oraz wykorzystywanie komponentów dostarczanych przez zewnętrznych dostawców.

Platforma powinna umożliwiać tworzenie dowolnych elementów procesu i integrowanie ich z funkcjonalnościami działającymi w aplikacji. Jeśli w aplikacji zastosowano autoryzację biometryczną i klient zatwierdza przelewy odciskiem palca, to tak samo powinien zatwierdzać operację w aplikacji tworzonej low-codowo.

Przykład – zapewnienie spójności w ramach aplikacji

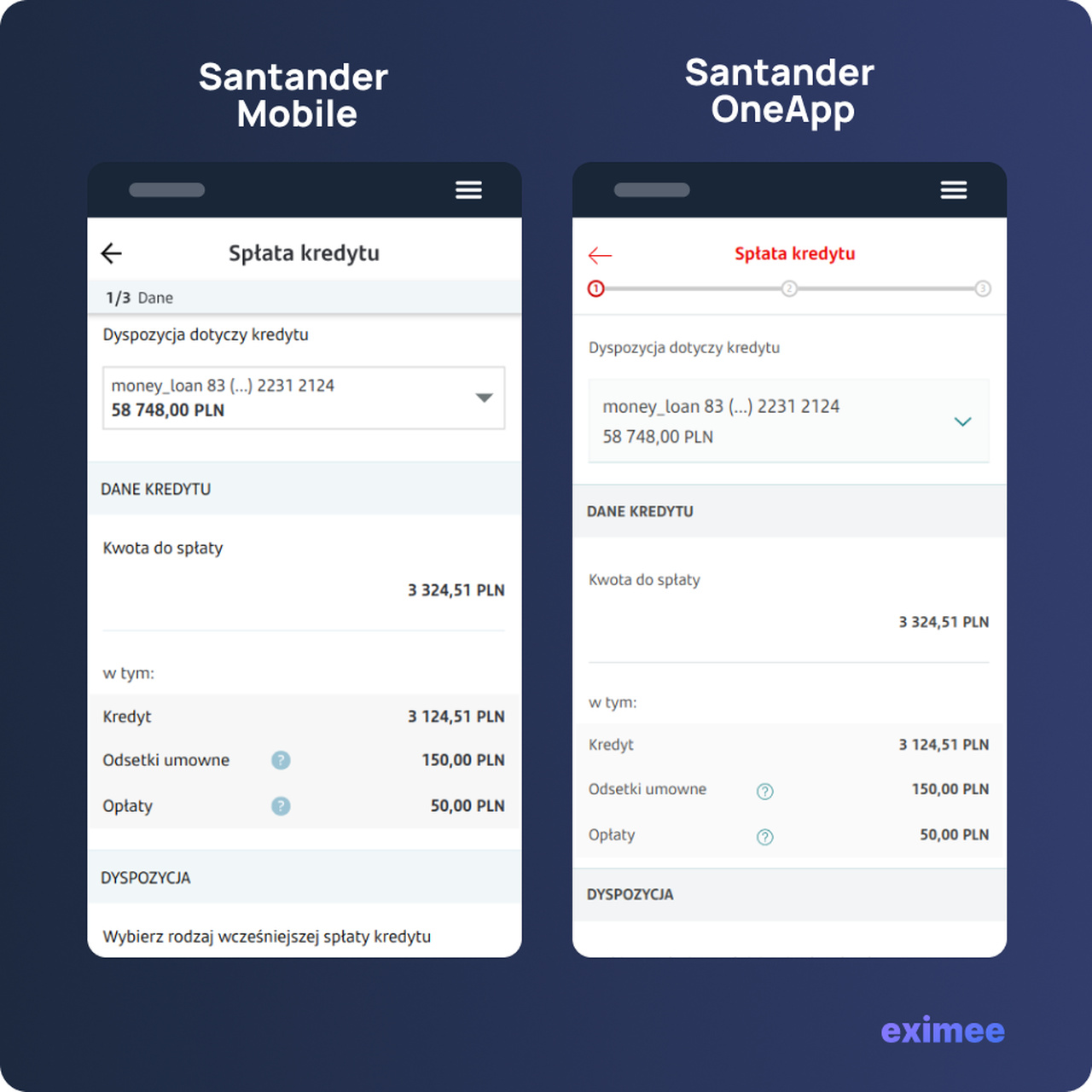

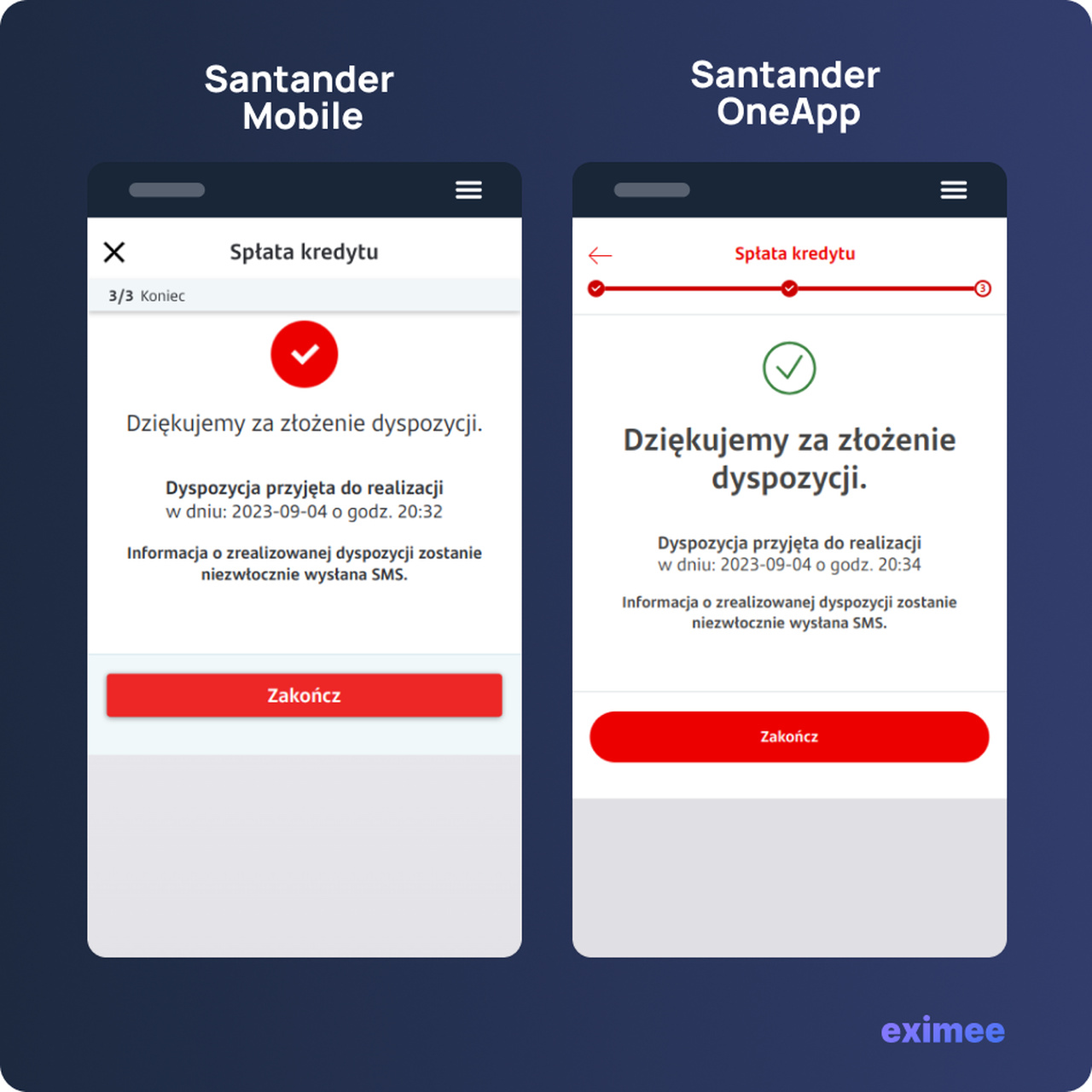

We wrześniu 2023 roku Santander Bank udostępnił klientom nową aplikację mobilną Santander OneApp. Aplikacja została stworzona w ramach współpracy zespołów z kilku krajów. Jest to aplikacja dla klientów Santandera z Polski, Wielkiej Brytanii, Hiszpanii i Portugalii, dostosowana do specyficznych potrzeb każdego z tych rynków. Zastąpiła ona dotychczasową aplikację Santander Mobile, w której funkcjonowało 30 formularzy stworzonych z wykorzystaniem platformy Eximee.

Wszystkie formularze z Santander Mobile zostały przeniesione do Santander OneApp ze zmienionym i uspójnionym brandingiem. Dzięki temu, że platforma Eximee separuje warstwę frontendową od logiki biznesowej, nie trzeba było tworzyć nowych formularzy od podstaw. Wystarczyło dostosować szatę graficzną interfejsu do nowego style guide jednorazowo dla wszystkich formularzy i bez zmieniania logiki biznesowej. Platforma zapewnia również spójność danych podstawowych w różnych formularzach i aplikacjach.

Choć nową aplikację można już pobrać, wciąż działa jeszcze dotychczasowa wersja wraz z formularzami w starej szacie graficznej.

Podejście to nie tylko skróciło czas projektu, ale również obniżyło znacznie koszty zmian.

Jest to przykład na to, że w sektorze bankowości, gdzie wszystko zmienia się bardzo szybko, aplikacje low-codowe mają dłuższy cykl życia niż tradycyjnie developowane frontendy.

Poniżej zestawienia widoków – po lewej ekran z aplikacji Santander Mobile, po prawej z Santander OneApp:

2. Multikanałowość – wdrażanie rozwiązań tworzonych low-codowo w wielu kanałach technologicznych

W zależności od sytuacji klienci wybierają różne sposoby interakcji z bankiem, jedni wolą wizytę w oddziale, drudzy korzystają z aplikacji mobilnej lub strony internetowej. Multikanałowość umożliwia klientom wybór kanału, który w danym momencie najlepiej odpowiada ich preferencjom, jednak osadzanie elementów aplikacji w poszczególnych kanałach wiąże się z koniecznością zapewnienia spójności UI/UX procesu.

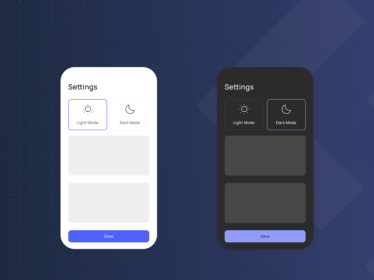

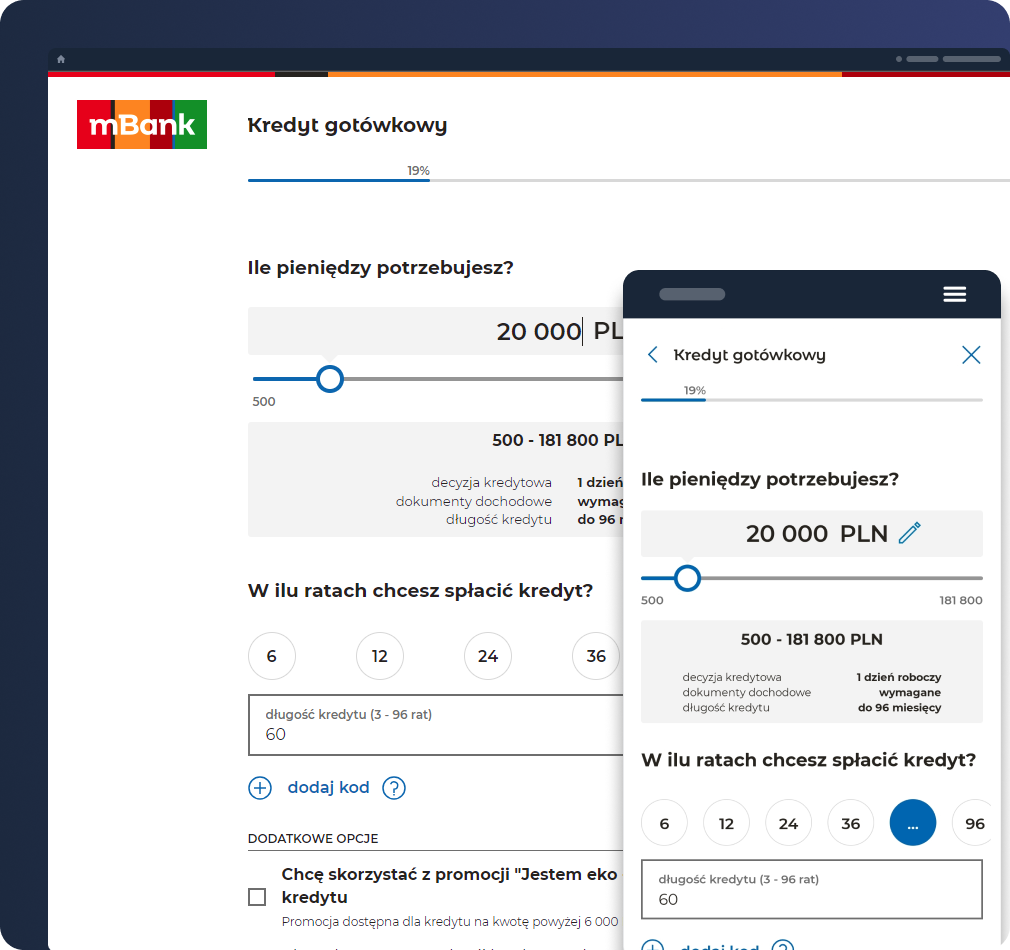

Istnieją platformy low-code umożliwiające tworzenie jednego rozwiązania dla wielu kanałów, dając równocześnie możliwość dostosowania front endu do specyficznych wymagań danego kanału, a nawet potrzeb użytkowników. Multikanałowe rozwiązania low-code znacząco poprawiają efektywność operacyjną, automatyzując procesy w różnych kanałach i umożliwiając szybsze dostosowanie się do zmieniających się warunków biznesowych.

W praktyce oznacza to, że low-code deweloper nie musi projektować rozwiązania z myślą o konkretnym kanale. Dzięki frameworkowi, reużywalnym komponentom graficznym, integracjom i logice biznesowej ostylowanie i zachowanie rozwiązania będzie konsekwentne we wszystkich kanałach. Układ elementów graficznych na ekranie natomiast zostanie responsywnie dopasowany do kanału i urządzenia, na którym zostanie wyświetlone.

Co więcej, narzędzie low-code powinno umożliwiać wprowadzanie zmian we wszystkich kanałach jednocześnie, tak aby nie trzeba było na przykład podpinać danej usługi w kilku różnych miejscach.

Przykład – zapewnienie spójności UI/UX w ramach procesu

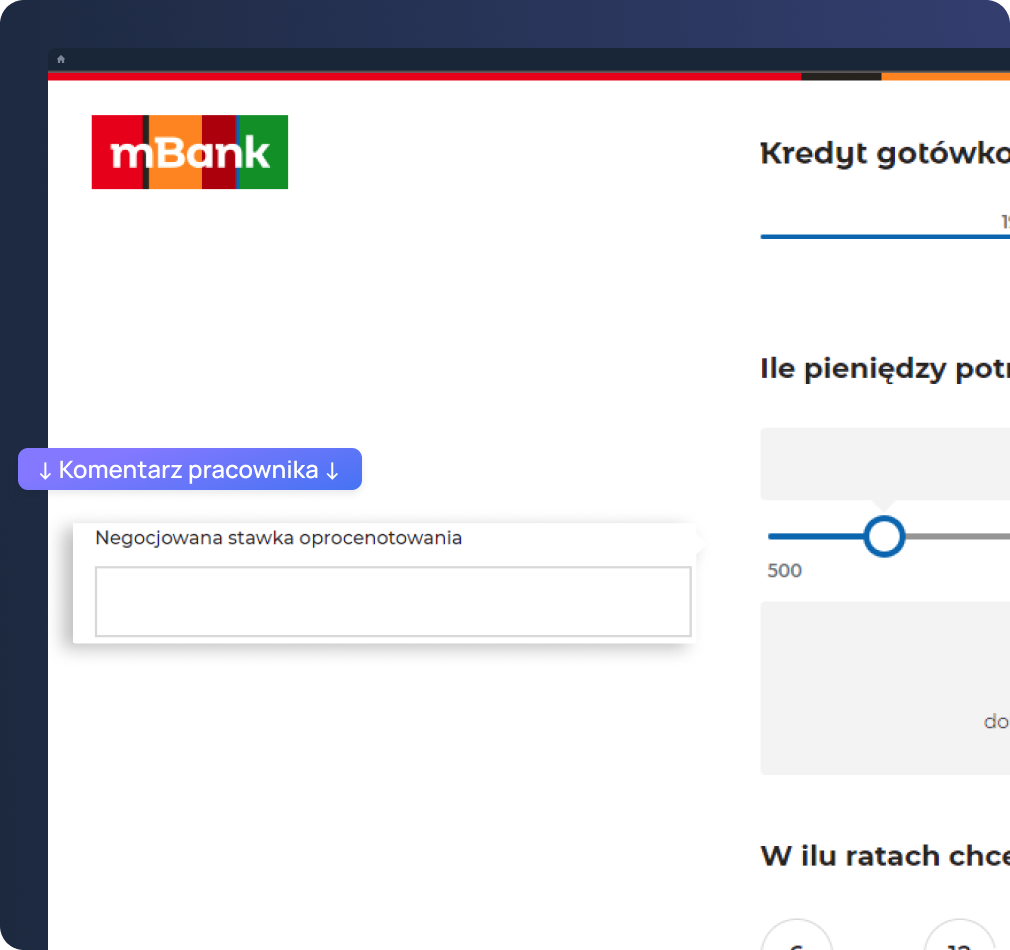

mBank wykorzystuje platformę Eximee low-code do tworzenia formularzy udostępnianych w różnych kanałach. Ich szata graficzna jest spójna, natomiast układ elementów graficznych jest dostosowany do specyfiki danego kanału. Dodatkowo, narzędzi low code są używane do zapewnienia spójności UI/UX w różnych kanałach.

Widok w bankowości internetowej i na stronie internetowej dla klienta niezalogowanego (po lewej) i widok w aplikacji mobilnej (po prawej)

Fragment widoku wniosku dla pracownika banku – przy udostępnianiu ekranu klient widzi tylko prawą część; po lewej pracownik może zanotować np. jaką stopę oprocentowania kredytu ustalił z klientem

3. Omnichannel – integrowanie kanałów i orkiestracja obsługi klienta

Klienci oczekują możliwości swobodnego przełączania się pomiędzy kanałami bez utraty kontekstu sprawy i wprowadzonych danych. Chcą na przykład rozpocząć wypełnianie wniosku o pożyczkę w aplikacji mobilnej, a dokończyć w bankowości internetowej albo podczas połączenia z call center. Wymagają również szybkiego dostępu do informacji o postępach w sprawach, odnośnie do których kontaktują się z bankiem, korzystając z różnych kanałów.

Aby im to zagwarantować, potrzebujesz platformy, która zapewnia łatwą i bezpieczną integrację istniejących kanałów (np. bankowości elektronicznej, mobilnej, aplikacji oddziałowych i call center) oraz usług cyfrowych. Dodatkowym ułatwieniem będzie jednolity model danych umożliwiający ich sprawny przepływ pomiędzy kanałami oraz synchronizację i agregację danych zbieranych z procesów we wszystkich tych kanałach.

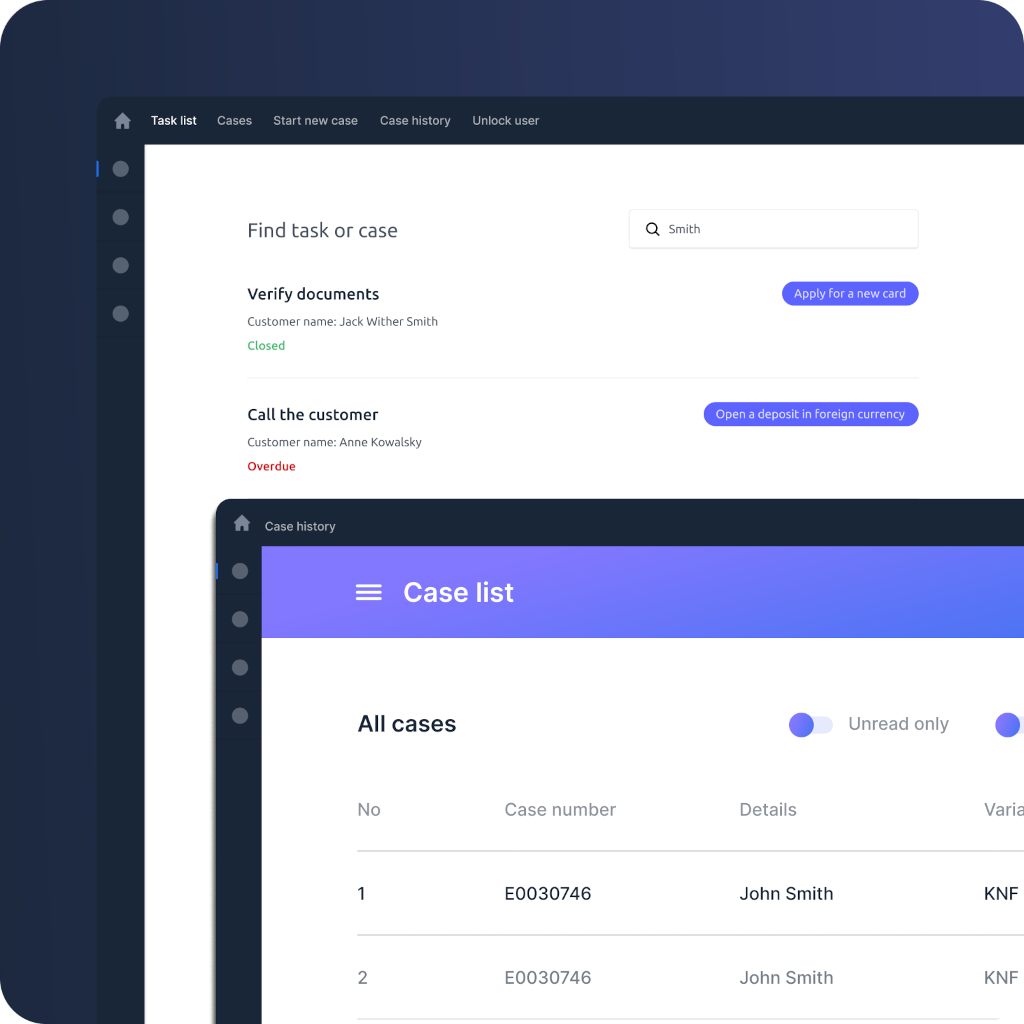

Platforma low-code powinna dawać kontrolę nad procesem przez cały czas jego obsługi, zapewniać wgląd w informacje na temat tego, w jakim kanale dana sprawa została uruchomiona (np. w aplikacji mobilnej), w jakim kanale jest aktualnie przetwarzana (np. w oddziale), jaki jest jej status itd. Dzięki temu zarówno pracownicy, jak i klienci banku mają stały dostęp do aktualnych danych i statusów.

Platforma low-code powinna również rejestrować, w którym kanale bank pozyskał istotne w danym procesie informacje czy zgody klienta. Przykładowo informacja na temat tego, czy klient samodzielnie oznaczył zgodę, czy udzielił jej za pośrednictwem konkretnego pracownika, może być ważka podczas rozstrzygania kwestii spornych.

Przykład – zapewnienie spójności pomiędzy kanałami

W przypadku złożonych procesów biznesowych różne etapy procesu mogą być udostępniane w różnych zestawach kanałów. Przykładowo w procesie renegocjacji warunków kredytu hipotecznego w jednym z polskich banków wypełnienie wniosku o mediację jest możliwe w bankowości internetowej, aplikacji mobilnej, w oddziale i za pośrednictwem call center – w zależności od preferencji klienta.

Zasadniczy krok w procesie to negocjacje z klientem, które ze względu na swoją specyfikę odbywają się w oddziale lub podczas spotkania online. Mediator wprowadza do systemu dane i informacje dotyczące ustaleń z klientem, korzystając z dedykowanego formularza. Kolejne kroki są obsługiwane przez back office, a podpisanie dokumentów odbywa się w placówce banku, zgodnie z wymaganiem regulatora.

Formularze osadzone w procesie mogą być wyświetlane na różne sposoby w zależności od kanału, np. formularze dla pracownika call center i pracownika oddziału mogą zawierać różne pola. Wypełnienie formularza jest jednym i tym samym krokiem w procesie i ma ten sam efekt, niezależnie od kanału, w którym jest wypełniany. Ponadto platforma Eximee umożliwia śledzenie statusu spraw we wszystkich kanałach.

4. Automatyzacja procesów i personalizacja oferty

E-commerce przyzwyczaił konsumentów do szybkich i wygodnych zakupów. W rezultacie klienci banków również oczekują nieprzerwanego dostępu do produktów i usług oraz sprawnej i rzetelnej obsługi przy minimum formalności. Chcą, aby produkty bankowe były aktywne natychmiast po zakupie, a banki potrafiły rozpoznać ich potrzeby i preferencje, oferując spersonalizowane usługi i produkty we właściwym momencie. Przykładem może być propozycja błyskawicznej pożyczki gotówkowej w sytuacji, gdy klient próbuje dokonać płatności kartą, nie posiadając odpowiednich środków na koncie. Odpowiedzią na te potrzeby jest automatyzacja procesów, która wspiera szybkie wprowadzanie nowych produktów na rynek.

Szukaj platformy low-code, która zapewnia łatwe tworzenie logiki biznesowej procesów i ułatwia szybką reakcję na zmieniające się potrzeby i wymagania klientów. Low-code developer powinien móc samodzielnie pisać skrypty, aby na przykład wyliczyć koszt kredytu według dostarczonego wzoru albo określić warunki stanowiące o tym, czy dane pole w formularzu ma się wyświetlać czy nie.

Kluczowa jest tu też możliwość szybkiego prototypowania rozwiązań i publikacji na środowisku testowym. W praktyce oznacza to, że już na wstępnym etapie projektu powstaje funkcjonalna aplikacja, którą można dalej rozbudowywać.

Wiodące platformy low-code umożliwiają bezprzerwowe wdrożenia, czyli szybkie i bezproblemowe wprowadzanie zmian lub dodawanie funkcjonalności poza cyklem releasowym banku i bez wpływu na dostępność produktów i usług dla klientów. Mając sposób na zapewnienie nieprzerwanej dostępności procesów, bank może bardziej elastycznie dostosowywać ofertę do oczekiwań klientów oraz wymagań prawnych.

Platforma low-code powinna zapewniać łatwą integrację z systemem bankowym oraz aplikacjami i usługami dostarczanymi przez innych dostawców. Musi więc oferować spójne API umożliwiające integracje z wewnętrznymi systemami (np. kartoteka klienta, system obsługujący karty) i usługami (np. OCR) oraz wywoływanie usług zewnętrznych (np. weryfikacja tożsamości lub uruchomienie pożyczki).

Aby automatyzować procesy w jak najbardziej opłacalny sposób, zapewnić spójną obsługę tych procesów i budować bibliotekę gotowych automatyzacji, wybierz platformę low-code, która umożliwia wydzielanie i reużywalność podprocesów.

Platforma low-code powinna dostarczać SDK i mechanizm niskokodowego wdrażania zautomatyzowanych kroków, a także wytyczne dotyczące definiowania logiki biznesowej za pomocą skryptów lub mikrousług.

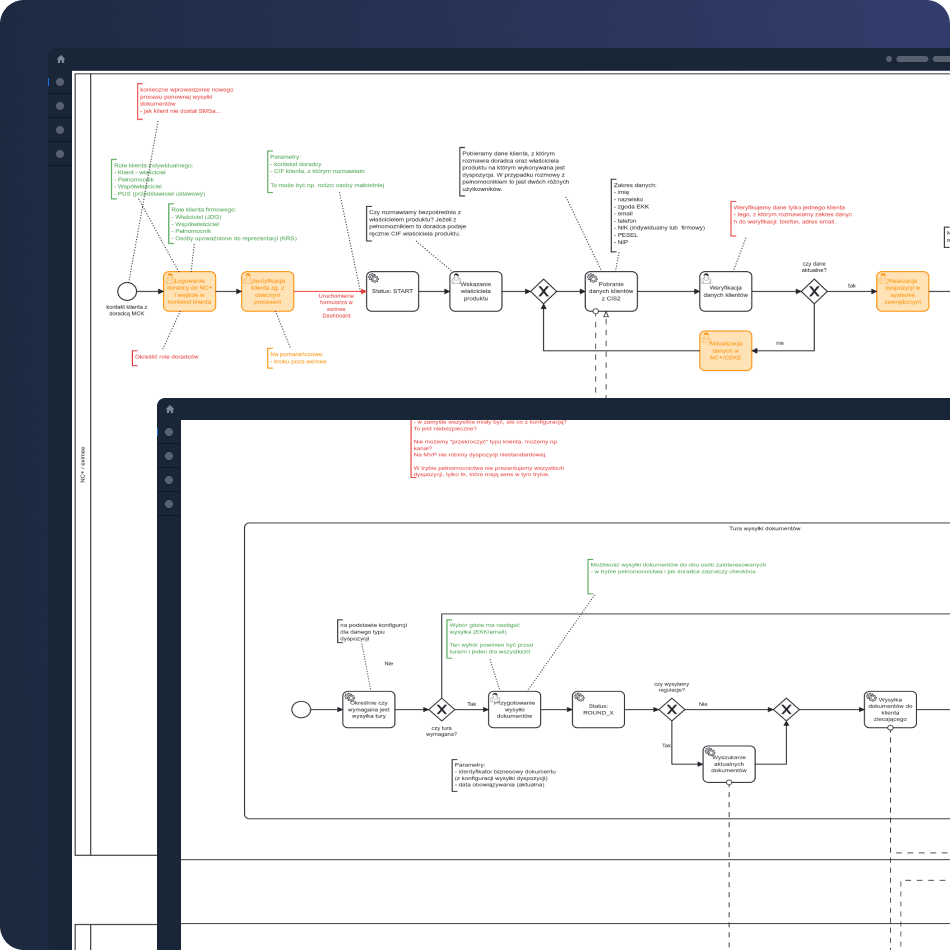

Przykład – niskokodowa automatyzacja procesu biznesowego

Istnieje kilka możliwych podejść do automatyzacji procesów biznesowych. Można na przykład automatyzować całe procesy od początku do końca albo zautomatyzować krytyczny krok powtarzający się w wielu różnych procesach. W przypadku procesów obsługi komunikacji z klientami w banku Santander postawiliśmy na to drugie podejście i zautomatyzowaliśmy krok wysyłki maili z dokumentami do klientów. Rozwiązania low code są często wykorzystywane do efektywnej automatyzacji procesów biznesowych, umożliwiając szybkie i bezpieczne modyfikacje aplikacji.

Bank zauważył, że dotychczasowa procedura wysyłania dokumentów była zbyt czasochłonna. Doradcy musieli samodzielnie kompletować dokumenty, które należało w danym procesie dostarczyć do klienta, podczas gdy wytyczne na temat wymaganych dokumentów były rozproszone w różnych plikach. Musieli też pobierać wzory dokumentów z repozytorium i weryfikować ich aktualność. Tak skomplikowany proces oznaczał wysokie ryzyko popełnienia błędu i ogromną odpowiedzialność po stronie pracowników banku.

Platforma Eximee podpowiada teraz pracownikom:

- jakie dokumenty zostaną wysłane automatycznie (w zależności od kanału, w którym klient wydał dyspozycję),

- jakie dokumenty personalizowane należy przygotować,

- kolejność wysyłania dokumentów.

Proces wysyłki był testowany w różnych kontekstach, scenariuszach i kanałach.

Uspójnienie identycznych kroków występujących w wielu procesach to dobra praktyka. Powtarzalna część procesu jest automatyzowana raz, więc praca ta nie jest powielana przez zespoły odpowiedzialne za poszczególne procesy.

Dzięki zautomatyzowaniu procesu wysyłki dokumentów:

- znacznie skrócił się czas obsługi dyspozycji,

- spadła liczba błędów takich jak niewysłanie wymaganych dokumentów lub wysyłka niewłaściwego dokumentu,

- bank zbiera dane o najczęstszych dyspozycjach, dowiaduje się, które są najbardziej czasochłonne i drogie w obsłudze; informacje te pomogą podjąć decyzję, które procesy automatyzować jako następne.

5. Utrzymywalność, skalowalność i monitorowanie aplikacji biznesowych tworzonych low-codowo

Platforma low-code powinna wpasować się w infrastrukturę IT organizacji i umożliwiać tworzenie utrzymywalnych i skalowalnych aplikacji z zachowaniem standardów i procesów wytwórczych banku. Wybierając platformę low code, należy zwrócić uwagę na jej zdolność do integracji z istniejącymi systemami oraz możliwość dynamicznego zarządzania zasobami.

Najlepsze platformy low-code posiadają niemal nieograniczone zdolności integracyjne umożliwiające wykorzystanie wcześniej wdrożonych rozwiązań. Jeśli bank korzysta z systemu BPM, np. Camunda, to wprowadzane narzędzie low-code powinno się z nim zintegrować, a nie wymuszać zmianę silnika. Ponadto odpowiednio dobrana platforma low-code daje możliwość skonstruowania logiki biznesowej, wykorzystując wewnętrzne usługi (np. sposób generowania dokumentów, obsługa podpisów, autoryzacje).

Architektura platformy low-code powinna również zapewniać swobodę skalowania, czyli zwielokrotniania możliwości procesów poprzez dokładanie kolejnych instancji. Spodziewając się wzmożonego ruchu w danym procesie przez określony czas (np. na wniosku Rodzina 500+), można dodać “moce przerobowe” dla tego procesu na zasadzie administracyjnego rozdzielania zasobów pomiędzy procesami. Kiedy ruch w procesie znów zmaleje, utrzymywanie takich zasobów będzie nieefektywne. Platforma musi więc umożliwiać dynamiczne zarządzanie zasobami poprzez skalowanie w dół i w górę.

Odpowiednia platforma low-codowa zabezpieczy bank przed nieprzewidzianymi problemami z wydajnością, umożliwiając separację procesów. Dzięki temu można zapewnić na przykład niezależność procesów obsługi kredytów od onboardingu. Jeśli z jakiegoś powodu któryś z procesów przestanie działać, to nie spowoduje problemów w innych procesach na platformie. Separacja procesów ogranicza również skutki błędów popełnianych przez projektantów – np. błąd we wniosku o otwarcie rachunku nie wpłynie negatywnie na proces sprzedaży kredytu gotówkowego.

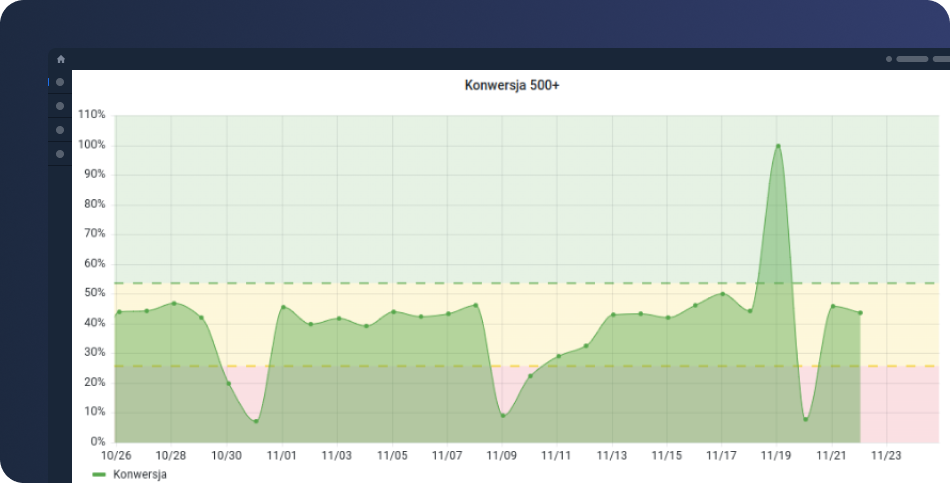

Jedną z ważniejszych funkcjonalności, które platforma low-code może dostarczyć bankowi, jest analityka biznesowa. Wyspecjalizowane narzędzia analityczne umożliwiają śledzenie zmian konwersji w czasie oraz szybką reakcję na spadki.

Dostęp do zawsze aktualnych danych ułatwia bankom podejmowanie decyzji i zwiększa elastyczność dostosowywania rozwiązań do zmian w otoczeniu rynkowym oraz potrzeb klientów, co przekłada się na poprawę konkurencyjności.

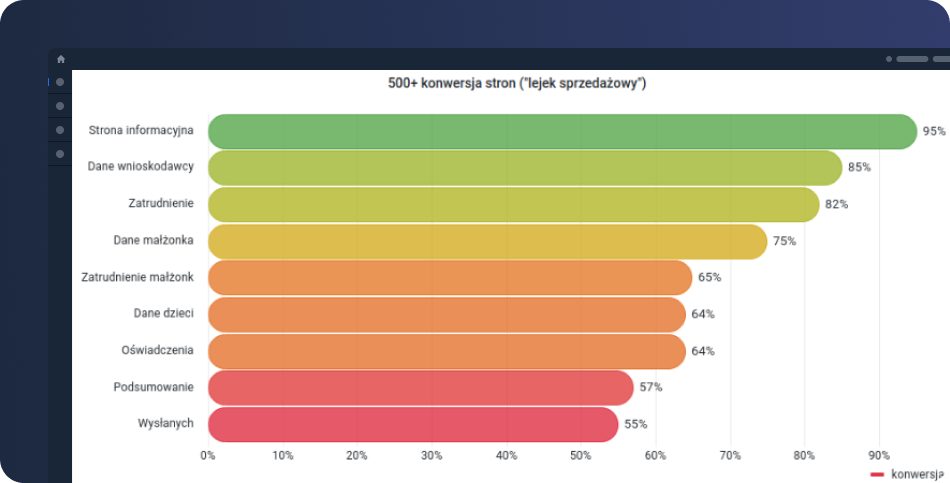

Dzięki analizie lejka sprzedażowego banki mogą precyzyjnie identyfikować tak zwane punkty tarcia w procesie, czyli momenty, w których klienci doświadczają trudności w interakcji z bankiem. Daje to możliwość skupienia się na optymalizacji kroków, w których tracą największą liczbę klientów.

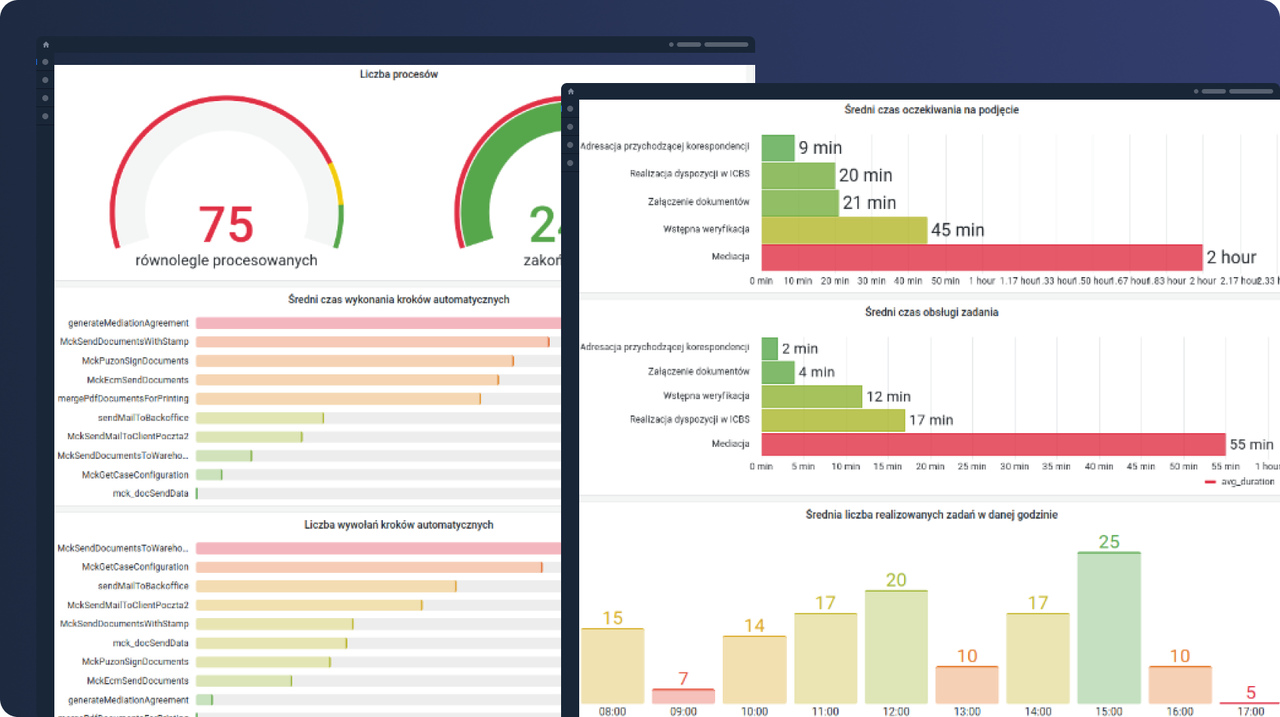

Zaletą platform low-code dedykowanych bankowości jest również monitorowanie jakości obsługi procesów biznesowych i obciążenia pracowników. Odpowiednio skonfigurowany dashboard może zapewnić informacje takie jak liczba trwających i zakończonych procesów, liczba zadań przypisanych do poszczególnych pracowników, średni czas oczekiwania na podjęcie zadania czy średni czas realizacji zadań. Można też monitorować liczbę równolegle przetwarzanych procesów, liczbę wywołań oraz średni czas oczekiwania na podjęcie i wykonania kroków automatycznych.

Ważna jest też przejrzystość procesów, którą zapewnia graficzne modelowanie, klarowna dokumentacja tworzona bezpośrednio w narzędziu, możliwość śledzenia różnic między wersjami oraz rejestrowania, kto wprowadził daną zmianę. Low-code developer bez kompetencji w zakresie programowania może wprowadzać duże zmiany bez wpływu na zależności.

Przykład – wydajność low-codowych aplikacji biznesowych

6. Bezpieczeństwo i stabilność

Ponieważ banki udostępniają swoje aplikacje milionom użytkowników końcowych, przy wyborze platformy low-code muszą uwzględnić wiele kwestii dotyczących bezpieczeństwa.

Przede wszystkim warto zawęzić wybór do rozwiązań klasy enterprise dedykowanych sektorowi bankowemu. Oferują one zaawansowane mechanizmy bezpieczeństwa zgodne ze standardami i wymaganiami prawnymi oraz framework zapewniający bezpieczeństwo podczas wdrażania zmian na środowiskach produkcyjnych. Jeśli bank ma skuteczne zabezpieczenia przed przejmowaniem danych czy atakami typu denial of service, platforma low-code może korzystać z tych samych rozwiązań i certyfikatów.

Platforma low-code powinna również zapewniać bezpieczeństwo danych podstawowych, które obejmują rozbudowane kartoteki zawierające podstawowe i szczegółowe dane, załączniki w formie dokumentów, załączniki do wiadomości e-mail, wątki komentarzy i inne elementy. Te dane muszą być odpowiednio zabezpieczone, wersjonowane, archiwizowane oraz wykorzystywane do generowania raportów w ramach wspólnego zbioru.

Aby uzyskać najwyższy poziom bezpieczeństwa i wydajności krytycznych procesów, takich jak na przykład autoryzacja, należy korzystać z komponentów kodowanych tradycyjnie, które mają dostęp do czytnika odcisków palca w telefonie i bazy danych. Dlatego też platforma low-code musi dawać możliwość implementacji “hardkodowanych” komponentów.

Dostawca platformy low-code powinien również zapewnić zgodność z wytycznymi OWASP Top10, regularnie testować bezpieczeństwo i poddawać swoje rozwiązanie audytom przeprowadzanym przez niezależne firmy.

Doświadczenie i specjalizacja dostawcy platformy kluczem do efektywnego wykorzystania low-code w bankowości

W obecnych realiach sektora finansowego wykorzystanie zaawansowanych platform low-code staje się czynnikiem sukcesu. Banki, które zdecydują się zainwestować w rozwiązania niskokodowe, mogą oczekiwać znacznego skrócenia czasu i obniżenia kosztów tworzenia aplikacji dla użytkowników końcowych. Low-code pomaga im również skutecznie realizować strategię dotyczącą omnikanałowości, budowania unikalnego CX czy personalizacji oferty dla klientów. Tworzenie aplikacji low-code wiąże się jednak z konkretnymi wyzwaniami, dlatego tak ważny jest wybór odpowiedniego narzędzia.

Najlepszą opcją dla sektora bankowości jest platforma low-code zaprojektowana z uwzględnieniem specyfiki i potrzeb branży. Takim produktem jest Eximee Low-Code Platform. Dostawcą platformy jest Consdata S.A. – firma, która od lat współpracuje z największymi bankami w Polsce, wspierając je w transformacji cyfrowej i sprzedaży omnichanellowej.

Zespół rozwijający Eximee Low-Code Platform doskonale zna i rozumie realia bankowe oraz wyzwania, z jakimi instytucje finansowe muszą się zmierzyć. Dzięki temu Eximee jest nie tylko potężnym narzędziem do tworzenia aplikacji i automatyzacji procesów biznesowych, ale także partnerem, który wspiera banki w osiąganiu celów biznesowych. Platforma ta umożliwia również pracownikom biznesowym, zwanym citizen developer, tworzenie i integrowanie różnorodnych aplikacji biznesowych bez potrzeby zaawansowanej wiedzy programistycznej.

FAQ

Jak platforma low-code wspiera banki w tworzeniu aplikacji?

Platforma low-code klasy enterprise umożliwia bankom szybkie budowanie aplikacji, które są skalowalne, bezpieczne i spójne z istniejącymi systemami. Pozwala na tworzenie aplikacji biznesowych o jakości porównywalnej z tradycyjnym programowaniem, ale w krótszym czasie i przy niższych kosztach.

Jakie są główne wyzwania związane z wykorzystaniem platform low-code w bankowości?Główne wyzwania to zapewnienie spójności UI/UX w aplikacjach natywnych, obsługa multikanałowości, integracja kanałów w modelu omnichannel, automatyzacja procesów biznesowych, utrzymywalność i skalowalność aplikacji oraz zapewnienie bezpieczeństwa i stabilności systemów.

W jaki sposób platforma low-code wspiera osadzanie rozwiązań w aplikacjach natywnych?Platforma low-code powinna oferować bibliotekę gotowych komponentów front-end oraz możliwość dostosowania ich wyglądu i działania. Dzięki temu rozwiązania tworzone na platformie low-code są spójne z natywnymi aplikacjami banku, co zapewnia intuicyjny interfejs dla użytkowników.

Jak platforma low-code pomaga w obsłudze multikanałowości?Platforma low-code umożliwia tworzenie jednego rozwiązania dla wielu kanałów, takich jak aplikacje mobilne, bankowość internetowa czy oddziały banku. Pozwala to na szybkie budowanie aplikacji dostosowanych do specyfiki każdego kanału, co zwiększa efektywność operacyjną banku.

Czym jest omnichannel w kontekście bankowości i jak wspiera go platforma low-code?Omnichannel to integracja różnych kanałów komunikacji i obsługi klienta, pozwalająca na płynne przechodzenie między kanałami bez utraty danych czy kontekstu. Platforma Eximee wspiera omnichannel poprzez modelowanie procesów biznesowych i synchronizację danych, co poprawia doświadczenie klienta.

Jak platforma low-code wspiera automatyzację procesów biznesowych w banku?Platforma low-code umożliwia automatyzację procesów poprzez łatwe tworzenie logiki biznesowej i integrację z systemami bankowymi.

Jakie znaczenie ma bezpieczeństwo i stabilność w kontekście platform low-code dla banków?Bezpieczeństwo i stabilność są kluczowe w sektorze bankowym. Platforma low-code klasy enterprise powinna oferować zaawansowane mechanizmy bezpieczeństwa, takie jak szyfrowanie danych i kontrola dostępu. Regularne testy i audyty bezpieczeństwa są niezbędne, aby chronić wrażliwe dane klientów.