- Customer Experience: Jak się bada w marketingu?

- Po co marketing przeprowadza takie badania?

- Customer Experience w bankowości online

- Jak dbać o Customer Experience bankowych wniosków elektronicznych?

- Istotna przewaga banków przy badaniu Customer Experience

- Jakie dane mogą być zbierane i analizowane przy wypełnianiu wniosków bankowości elektronicznej?

- Success Story mBank

Jeśli jest coś, czego nowoczesna bankowość może nauczyć się od nowoczesnego marketingu, to bezapelacyjnie jest to podejście do pogłębionej analizy danych w służbie Customer Experience. Prawdziwy bum na analizę danych i wyciąganie wniosków na jej podstawie w marketingu rozpoczął się lata temu od Google Analytics i trwa do dziś. Aktualnie setki start-upów i dużych firm technologicznych prześcigają się, żeby dostarczyć marketerom coraz to nowszych narzędzi, pozwalających zmierzyć, zagregować i zbadać każdy, nawet najmniejszy ruch klienta online, a następnie wyciągnąć wnioski o realnym wpływie na biznes. To samo podejście, w celu wzrostu jakości Customer Experience, czeka bankowość. Nawet jeśli w swoim banku stosujesz część wymienionych niżej rzeczy, mamy nadzieję, że zainspirujemy Cię do dalszych przemyśleń i optymalizacji procesów.

Customer Experience: Jak się bada w marketingu?

Wspomniane Google Analytics wraz z Google Search Console tworzą wierzchołek góry lodowej zawierającej w sobie możliwości analityczne nowoczesnego marketingu. Obydwa narzędzia zbierają i przetwarzają dane globalne dla witryn internetowych, po których możemy badać jak użytkownicy strony statystycznie przez nią się przeklikują oraz jakie są źródła pochodzenia ruchu na stronie (to tak w telegraficznym skrócie, gdyż szkolenia z tych narzędzi często trwają kilka dni roboczych).

Informacje pozyskane z wyżej wymienionych systemów pozwalają wyciągać wnioski dotyczące zmian, które mogłyby być wykonane, aby poprawić Customer Experience i usability stron internetowych. Nie dostarczają one jednak pełnej informacji o tym, jak poszczególny użytkownik w praktyce przechodzi przez stronę, na którym elemencie się zatrzymuje, co zwraca jego uwagę. W celu takich badań marketerzy posługują się systemami klasy marketing automation (to jest jedna z setek funkcji dostępnych w tego typu oprogramowaniu), a także narzędziami takimi jak Hotjar. To ostatnie dosłownie nagrywa sesje obecności poszczególnego klienta na stronie www i ruchy jego myszki, tworząc tzw. mapy ciepła strony internetowej.

W tym miejscu należy wspomnieć o sporym ograniczeniu, które spotykają marketerzy w kontekście badania Customer Experience na stronach internetowych. Wiele narzędzi dostarcza pogłebionych danych dotyczących użytkowników stron. Jednak ze względu na RODO i ochronę prywatności klientów, zebranych danych z różnych systemów analitycznych często nie wolno marketerom łączyć ze sobą i przetwarzać mechanizmami typu big data.

Po co marketing przeprowadza takie badania?

Najprościej mówiąc, żeby poprawć Customer Experience użytkowników strony internetowej. Dzisiejsi nowocześni klienci rozpoczynają swoją podróż w poszukiwaniu produktów lub usług od Internetu. Bardzo często też podróż ta kończy się w internecie dokonaniem zakupów. Na konkurencyjnym rynku wygrywa więc ten, który dostarczy produkt zarówno w przystępnej cenie, jak i w sposób, który zachęci klienta do dokonania zakupu właśnie na tej konkretnej stronie internetowej.

W praktyce sprowadza się to wszystko do głębokich analiz wszystkich pól i podstron serwisu internetowego. Marketerzy analizują, gdzie klienci klikają myszką i jak przebiega ich podróż przez stronę internetową. Identyfikowane są wąskie gardła, czyli miejsca, utraty klientów – na jakim etapie i w którym miejscu strony klienci się zatrzymują i nie przechodzą dalej, np. wyłączając stronę internetową.

Zebrane w ten sposób dane pozwalają wprowadzać mniejsze i większe zmiany w stronie internetowej, poprawiając Customer Experience jej użytkowników, prowadząc ich do konwersji, której oczekują właściciele firm. Zmiany często są podyktowane chęcią przetestowania, czy jej wprowadzenie wpłynie realnie na Customer Experience i konwersję strony. Takie testy mają swoją nazwę – A/B. Założeniem testów A/B jest dokonanie pojedynczej zmiany i obserwacja jak klienci będą na nią reagować, w porównaniu do grupy kontrolnej, która korzysta ze strony internetowej bez wprowadzonej zmiany. Jeśli różnice są istotne i wpływają pozytywnie na konwersję strony, zmianę zatwierdza się dla wszystkich użytkowników.

Customer Experience w bankowości online

To dosyć długie wprowadzenie do tego, jak marketing bada i wpływa na Customer Experience użytkowników stron internetowych, ma swoje uzasadnienie. Zapewne w podobny sposób badasz konwersję internetowych i mobilnych kanałów Twojego banku. Niezaleznie jednak ile działań marketingowych i sprzedazowych (realizowanych online i offline) podejmiesz, aby skłonić klienta do wnioskowania o nowy produkt bankowy, to klienci i tak ostatecznie docierają do etapu wypełnienia wniosku. A to przecież skuteczne wypełnienie wniosku o produkt bankowy pozwoli zmierzyć dokładną konwersję strony internetowej.

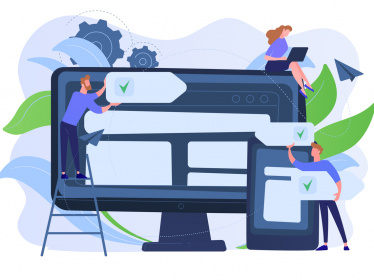

Czy masz wiedzę o tym, na których polach Twoich wniosków klienci przerywają ich wypełnienie, albo najczęściej się mylą? Gdzie dokładnie klikają oraz czy zatrzymują się przy którymś polu na dłuższy czas? Czy masz możliwość elastycznego wprowadzania zmian, czy realizacji testów A/B, aby zobaczyć, jak wpłyną one na konwersję? Jakimi narzędziami to badasz?

Jak dbać o Customer Experience bankowych wniosków elektronicznych?

Aby odpowiedzieć na to pytanie, najlepiej przywołać przykłady naszych Klientów, korzystających z platformy Eximee.

Raport dotyczący błędów walidacji we wniosku online wykazał, że bardzo wiele osób nieprawidłowo wprowadza numer PESEL. Najprawdopodobniej dlatego, że nie mają przygotowanego dowodu osobistego i próbują wprowadzić ten numer z pamięci. Po błędach walidacji okazuje się, że wniosek często bywa porzucony, ponieważ użytkownik akurat nie miał pod ręką dowodu osobistego. Problemy na tym polu były sporym zaskoczeniem dla osób odpowiedzialnych za CX. Wprowadzona zmiana polegała na tym, że na początku wniosku umieszczona została informacja, jakie dane i dokumenty należy zawczasu przygotować. Dla banku wynik tego badania jest również dodatkową motywacją dla wdrożenia rozwiązania umożliwiającego pobranie danych z dowodu osobistego ze zdjęcia dokumentu.

Klienci banku byli niemile zaskoczeni, że dopiero po złożeniu wniosku dowiadują się o zgodach, które wyrazili podczas jego składania. Prawo bankowe oraz dyrektywa RODO narzucają na bank konieczność przygotowania dla klientów długiej listy zgód i oświadczeń do akceptacji. Na wniosku elektronicznym przy takiej liście znajdują się pola, których zaznaczenie oznacza wyrażenie zgody na dane oświadczenie. Jednak, aby oszczędzić miejsce i nie atakować klienta długą na cały ekran listą tekstów, zgody domyślnie są zwinięte. Aby wyświetlić ich treść, należy kliknąć znajdujący się przy każdej zgodzie przycisk „Rozwiń” albo „Pokaż całą treść". Nad listą zgód natomiast — dla wygody użytkownika — umieszczone jest pole „Akceptuję wszystkie zgody". Jego zaznaczenie powoduje automatyczne zaznaczenie wszystkich poszczególnych zgód poniżej. Bank zażyczył sobie zaprojektowania przez nas nowej metryki dla wniosków – wskaźnika, który pokaże jaki procent klientów rozwija pełne treści poszczególnych zgód. Na podstawie tak zebranych danych bank będzie podejmować dalsze decyzje, w jaki sposób zmienić formę pokazywania zgód klientom, aby zwiększać Customer Experience.

Istotna przewaga banków przy badaniu Customer Experience

Cofnijmy się na chwilę do początku artykułu. W pierwszych akapitach opisaliśmy, że marketerzy prowadząc swoje badania, posługują się wieloma narzędziami. Są jednak często ograniczeni brakiem możliwości łączenia danych pochodzących z różnych źródeł i wyciągania wniosków na podstawie przetworzenia tak danych.

Wiele banków działa w podobny sposób, czyli posiadają różne narzędzia, które pozwalają pojedynczo: tworzyć i publikowac wnioski, a nastepnie je badać. Procesy te nie są uspójnione. Jednakże wnioski bankowości elektronicznej udostępniane klientom to jest właśnie miejsce, w którym bankowość uzyskuję przewagę nad możliwościami, które posiada marketing podczas analizy stron internetowych. Wymienione wyżej ograniczenie w tym przypadku nie ma zastosowania m.in. dzięki możliwości umieszczenia uproszczonych zgód marketingowych już na początku wniosku. Wnioski elektroniczne są dla bankowości zbyt krytycznym elementem, aby ich analiza mogła być rozdzielona na kilka niezależnych rozwiązań. Dlatego też platforma eximee, jako jedyna, skonstruowana jest w ten sposób, że dostarcza mechanizmy tworzenia wniosków, ale również głębokiej analizy wersji produkcyjnych, umieszczonych na stronach internetowych banku. Jest to jedno potężne narzędzie do tworzenia i zarządzania wnioskami oraz badania konwersji z wniosków.

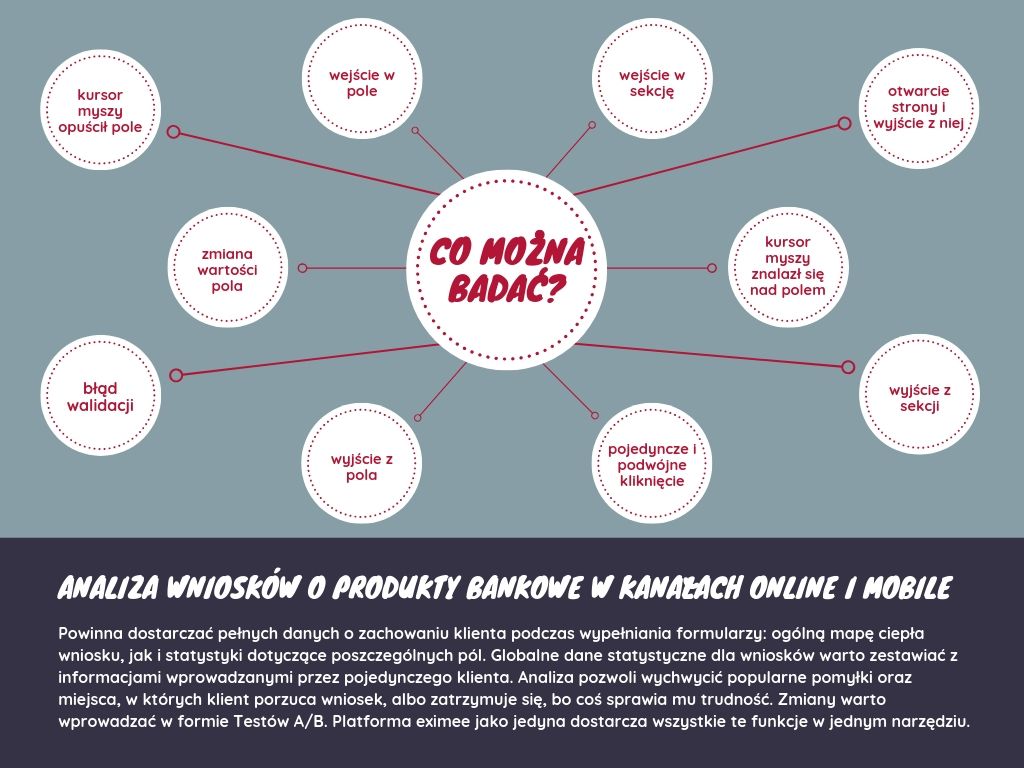

Jakie dane mogą być zbierane i analizowane przy wypełnianiu wniosków bankowości elektronicznej?

Analiza wniosków internetowych powinna dostarczać pełnych danych o zachowaniu klienta podczas wypełniania formularzy. Dlatego też musi zawierać zarówno ogólną mapę ciepła wniosku (poprzez śledzenie ruchu myszy), jak i statystyki dotyczące poszczególnych pól. Te drugie powinny być zbierane na tyle szczegółowo, aby mieć możliwość kojarzenia danych statystycznych dla każdego wniosku, z informacjami wprowadzanymi przez pojedynczego klienta. Dzięki temu można wychwycić popularne pomyłki, ale także miejsca, w których klient porzuca wniosek, albo zatrzymuje się, bo coś sprawia mu trudność. Idealnie wówczas sprawdzi się możliwość przeprowadzenia Testów A/B, aby stwierdzić, czy proponowana zmiana będzie niosła za sobą pożądany skutek.

Zbiór zdarzeń, które można wychwytywać, zawiera m.in.:

- otwarcie strony

- wyjście ze strony

- wejście w pole

- wyjście z pola

- wejście w sekcję

- wyjście z sekcji

- zmiana wartości pola

- błąd walidacji

- kursor myszy znalazł się nad polem

- kursor myszy opuścił pole

- pojedyncze kliknięcie

- podwójne kliknięcie

Success Story mBank

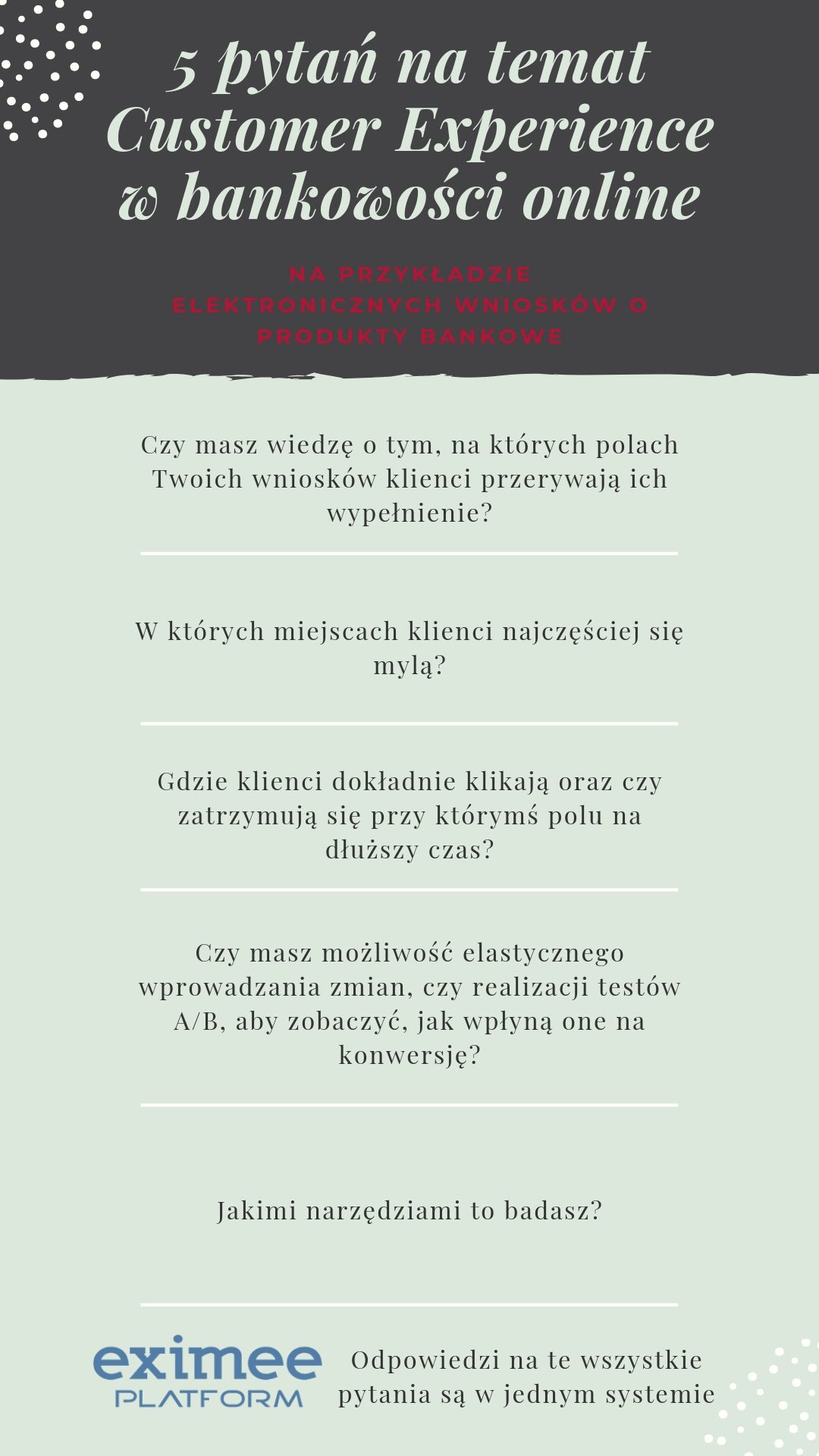

mBank korzystając z wniosków kreowanych przez platformę eximee, przykłada wiele uwagi do badania Customer Experience swoich klientów w trakcie wypełniania formularzy. Bank regularnie dokonuje przeglądów swoich wniosków i wprowadza zmiany. Są one podyktowane analizą m.in. informacji o tym, w których miejscach najwięcej klientów porzuca wniosek. W taki sposób zrezygnowano z części wniosku prowadzącego do cross-sellingu produktów, aby szybciej klient mógł dokończyć wypełnianie wniosku. W podobny sposób zrezygnowano z proponowania klientom 4 różnych kart debetowych do konta, gdyż powodowało to brak decyzyjności klientów i porzucenie wniosku. Zaproponowanie jednej, standardowej karty debetowej spowodowało zwiększenie procentu konwersji. Customer Experience zostało również zbadane, porównując wnioski nowych i aktualnych klientów (np. tych, którzy wnioskowali o konto dla swoich dzieci). W ten sposób bank stworzył dedykowaną stronę poprzedzającą wniosek, na której klient wybiera czy jest nowym klientem, czy już jest klientem mBanku. Takie zmiany również wpłynęły na pozytywne odczucia klientów i zwiększyły konwersję wniosków.

FAQ

Jakie narzędzia pomagają bankom w analizie Customer Experience?

Banki mogą korzystać z platform, takich jak Eximee, które umożliwiają nie tylko tworzenie wniosków, ale również szczegółową analizę zachowań klientów na stronach internetowych. Narzędzia te pozwalają bankom badać, w którym miejscu klienci przerywają proces i wprowadzać zmiany, aby poprawić Customer Experience w bankowości.

Jakie dane są analizowane podczas wypełniania wniosków w bankowości internetowej?Podczas analizy wniosków internetowych banki śledzą różne zdarzenia, takie jak otwarcie strony, wyjście ze strony, kliknięcia, błędy walidacji oraz miejsca, w których klienci zatrzymują się lub porzucają wniosek. Te informacje pomagają bankom zidentyfikować problemy i wprowadzać zmiany, które poprawiają Customer Experience w bankowości.